Che cos'è il flusso di cassa incrementale?

Il flusso di cassa incrementale è il flusso di cassa realizzato dopo che un nuovo progetto è stato accettato o è stata presa una decisione di capitale. In altre parole, è fondamentalmente il conseguente aumento del flusso di cassa dalle operazioni dovuto all'accettazione di un nuovo investimento di capitale o di un progetto.

Il nuovo progetto può essere qualsiasi cosa, dall'introduzione di un nuovo prodotto all'apertura di una fabbrica. Se il progetto o l'investimento produce un flusso di cassa incrementale positivo, la società dovrebbe investire in quel progetto in quanto aumenterebbe il flusso di cassa esistente dell'azienda.

Ma cosa succede se si deve scegliere un progetto e più progetti hanno flussi di cassa incrementali positivi? Semplice, dovrebbe essere selezionato il progetto con i flussi di cassa più elevati. Ma ICF non dovrebbe essere l'unico criterio per la selezione di un progetto.

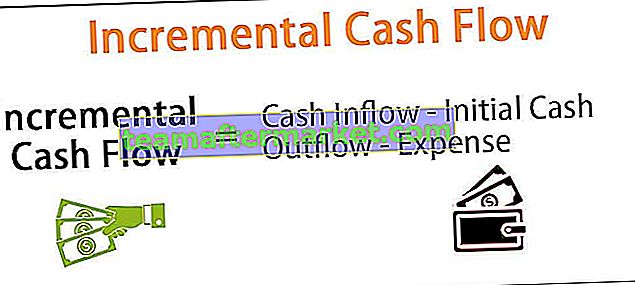

Formula di flusso di cassa incrementale

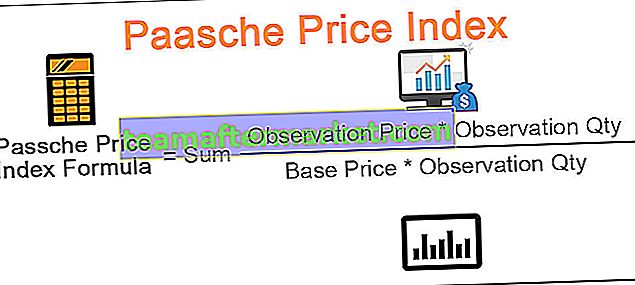

Flusso di cassa incrementale = Flusso di cassa in entrata - Flusso di cassa iniziale - Spesa

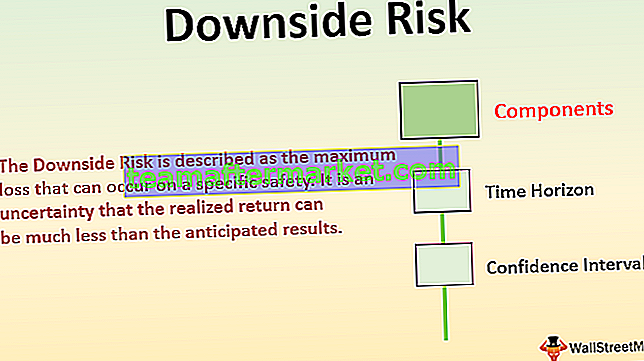

Componenti

Quando si considera un progetto o lo si analizza attraverso i flussi di cassa di quel progetto, si deve avere un approccio olistico piuttosto che guardare solo all'afflusso da quel progetto. Il flusso di cassa incrementale ha quindi tre componenti:

# 1 - Esborso di investimento iniziale

È l'importo necessario per avviare o avviare un progetto o un'impresa. Ad esempio: un'azienda produttrice di cemento intende creare uno stabilimento di produzione nella città di XYZ. Quindi tutti gli investimenti dall'acquisto di terreni e la creazione di uno stabilimento alla produzione del primo sacco di cemento rientreranno nell'investimento iniziale (ricorda che l'investimento iniziale non include i costi irrecuperabili)

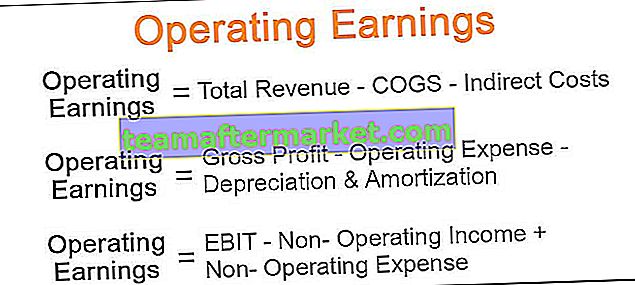

# 2 - Flusso di cassa operativo

Il flusso di cassa operativo si riferisce alla quantità di cassa generata da quel particolare progetto meno i costi operativi e delle materie prime. Se consideriamo l'esempio precedente, la liquidità generata dalla vendita di sacchi di cemento inferiore alla materia prima e alle spese operative come salari del lavoro, vendita e pubblicità, affitto, riparazione, elettricità, ecc. È il flusso di cassa operativo.

# 3 - Flusso di cassa dell'anno terminale

Il flusso di cassa terminale si riferisce al flusso di cassa netto che si verifica alla fine del progetto o dell'attività dopo la dismissione di tutte le attività di quel particolare progetto. Come nell'esempio precedente, se la società produttrice di cemento decide di chiudere la propria attività e vendere il proprio impianto, il flusso di cassa risultante dopo l'intermediazione e altri costi è il flusso di cassa terminale.

- Quindi, ICF è il flusso di cassa netto (flusso di cassa in entrata - flusso di cassa in uscita) in un periodo di tempo specifico tra due o più progetti.

- NPV e IRR sono altri metodi per prendere decisioni di capital budgeting. L'unica differenza tra NPV e ICF è che durante il calcolo dell'ICF non scontiamo i flussi di cassa, mentre nel NPV lo scontiamo.

Esempi

- Una società di beni di largo consumo con sede negli Stati Uniti XYZ Ltd. sta cercando di sviluppare un nuovo prodotto. L'azienda deve prendere una decisione tra sapone e shampoo. Si prevede che Soap avrà un flusso di cassa di $ 200.000 e Shampoo di $ 300.000 durante il periodo. Guardando solo al flusso di cassa si andrebbe per Shampoo.

- Ma dopo aver sottratto la spesa e il costo iniziale, Soap avrà un flusso di cassa incrementale di $ 105000 e Shampoo di $ 100000 poiché ha la spesa e il costo iniziale maggiori rispetto a Soap. Quindi, andando solo per i flussi di cassa incrementali, la società intraprenderebbe lo sviluppo e la produzione di sapone.

- Si dovrebbe anche considerare gli effetti negativi di intraprendere un progetto in quanto l'accettazione di un nuovo progetto può comportare una riduzione del flusso di cassa di altri progetti. Questo effetto è noto come cannibalizzazione. Come nel nostro esempio precedente, se l'azienda punta alla produzione di sapone, dovrebbe anche considerare la diminuzione dei flussi di cassa dei prodotti di sapone esistenti.

Vantaggi

Aiuta nella decisione se investire in un progetto o quale progetto tra quelli disponibili massimizzerebbe i rendimenti. Rispetto ad altri metodi come il valore attuale netto (NPV) e il tasso di rendimento interno (IRR), il flusso di cassa incrementale è più facile da calcolare senza complicazioni del tasso di sconto. L'ICF viene calcolato nelle fasi iniziali mentre si utilizzano tecniche di capital budgeting come NPV.

Limitazioni

I flussi di cassa praticamente incrementali sono estremamente difficili da prevedere. È buono quanto gli input per le stime. Inoltre, l'eventuale effetto di cannibalizzazione è difficile da proiettare.

Oltre ai fattori endogeni, ci sono molti fattori esogeni che possono influenzare notevolmente un progetto ma sono difficili da prevedere come le politiche governative, le condizioni di mercato, l'ambiente legale, i disastri naturali, ecc. Che possono influire sui flussi di cassa incrementali in modi imprevedibili e inaspettati.

- Ad esempio: Tata Steel ha acquisito il gruppo Corus per $ 12,9 miliardi nel 2007 per attingere ed entrare nel mercato europeo poiché Corus era uno dei maggiori produttori di acciaio d'Europa che produceva acciaio di alta qualità e Tata era un produttore di acciaio di bassa qualità. Tata ha previsto i flussi di cassa e i benefici derivanti dall'acquisizione e ha inoltre analizzato che il costo di acquisizione era inferiore rispetto alla creazione di un proprio impianto in Europa.

- Ma molti fattori esterni e interni hanno portato a un crollo della domanda di acciaio in Europa e Tata's è stata costretta a chiudere lo stabilimento acquisito in Europa e ha in programma di vendere parte delle attività acquisite.

- Pertanto, anche le grandi aziende come Tata Steel non sono state in grado di prevedere o prevedere con precisione le condizioni di mercato e, di conseguenza, hanno subito enormi perdite.

- Non può essere l'unica tecnica per selezionare un progetto. L'ICF di per sé non è sufficiente e deve essere convalidato o combinato con altre tecniche di capital budgeting che superino le sue carenze come NPV, IRR, Payback period, ecc.

Conclusione

Questa tecnica può essere utilizzata come strumento iniziale per lo screening dei progetti. Ma sarebbero necessari altri metodi per confermare il suo risultato. Nonostante i suoi difetti, dà un'idea della fattibilità, della redditività del progetto e del suo effetto sull'azienda.