Cos'è l'offerta pubblica di acquisto?

Un'offerta pubblica di acquisto è una proposta da parte di un investitore a tutti gli attuali azionisti di una società quotata in borsa di acquistare o parte delle proprie azioni in vendita a un determinato prezzo e tempo. Tali offerte possono essere eseguite senza l'autorizzazione del consiglio di amministrazione dell'azienda e l'acquirente può coordinarsi con gli azionisti per rilevare l'azienda. Può anche essere definito "acquisizione ostile" ed è vero quando gli amministratori della società target si oppongono all'acquirente che acquisisce il controllo dell'azienda.

Consideriamo un esempio di chiara comprensione. L'attuale prezzo delle azioni di ABC Ltd è scambiato a $ 15 per azione e qualcuno che desideri rilevare l'azienda può emettere un'offerta pubblica di acquisto per $ 18 per azione a condizione che possa acquisire almeno il 51% delle azioni.

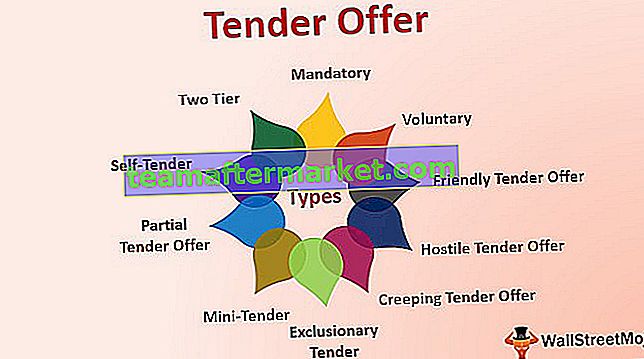

I 10 principali tipi di offerte pubbliche di acquisto

Dal punto di vista dell'azionista, tali offerte sono azioni societarie volontarie in quanto possono essere negoziate a causa di un'offerta migliore. Tuttavia, per un offerente, può essere obbligatorio fare un'offerta.

# 1 - Obbligatorio

Obbligatoria è un'offerta in cui l'entità che fa l'offerta deve farla per il resto delle azioni della società target. Questo perché un azionista di maggioranza potrebbe utilizzare il diritto di voto in Assemblea a proprio vantaggio a spese dell'azionista. Pertanto, se l'entità che effettua l'offerta ha già raggiunto una certa partecipazione nella società target e ha superato determinate soglie, deve fare un'offerta per il resto delle azioni.

# 2 - Volontario

Un'azienda può scegliere volontariamente di fare un'offerta.

# 3 - Offerta amichevole

Quando viene fatta un'offerta per le azioni in circolazione di una società target, il Consiglio di amministrazione viene solitamente informato delle intenzioni. Possono inoltre consigliare i propri azionisti sull'opportunità di accettare o rifiutare l'offerta. Nel caso in cui il consiglio consiglia di accettare l'offerta, si chiama offerta amichevole.

# 4 - Offerta ostile

Se la persona / entità che fa l'offerta non informa il consiglio della società target della rispettiva offerta o se il consiglio ritiene che il prezzo dell'offerta sia troppo basso e la persona / entità che fa l'offerta continua a pubblicizzare l'offerta, l'offerta è ostile .

# 5 - Offerta strisciante

Nella maggior parte dei paesi, le regole che governano l'acquisizione stabiliscono quale percentuale è consentita e cosa no. Attraverso questa offerta strisciante, investitori o gruppi di individui adottano una strategia per trarre vantaggio da queste regole. Il gruppo di individui acquisirà gradualmente quote di società target nel mercato aperto.

L'obiettivo finale di tale offerta è quello di acquisire azioni sufficienti per avere abbastanza interesse nella società per creare un blocco di voto all'AGM della società target. È una tattica astuta attraverso la quale l'offerta tenta di aggirare i requisiti legali e acquistare tranquillamente azioni in piccole porzioni da vari altri azionisti. Una volta acquisito un numero considerevole di azioni con il gruppo, viene avviato il processo di archiviazione dei documenti presso la SEC con il risultato che la società target si trova in un'acquisizione ostile prima di avere qualsiasi possibilità di prepararsi.

# 6 - Gara Esclusiva

Questo tipo di offerta è generalmente vietato in quanto gli offerenti si offrirebbero di acquistare azioni in circolazione da alcuni azionisti escludendo gli altri.

# 7 - Mini gara

Questa è un'offerta per acquistare meno del 5% delle azioni della società direttamente dagli attuali investitori. Tali offerte non sono regolate dal Securities Exchange Act e nessun requisito è menzionato nella divulgazione. Tali offerte comportano spesso un rischio elevato poiché le reali intenzioni dell'entità che fa l'offerta non sono chiare.

# 8 - Gara parziale

Questa è un'offerta per l'acquisto di alcune ma non tutte le azioni della società.

# 9 - Auto-gara

È un'offerta dell'azienda ai suoi azionisti per acquistare alcune o tutte le azioni che acquisteranno dopo un po 'di tempo. Questa è anche nota come offerta di riacquisto e può essere una tattica per prevenire un'acquisizione ostile o renderla più difficile.

# 10 - Due livelli

Inizialmente, la società incorporante presenterà un'offerta pubblica di acquisto per ottenere il controllo del voto della società target e nella seconda fase verrà acquistato il resto delle azioni.

Processo di offerte pubbliche di acquisto

- La società offerente formerà una strategia di espansione attraverso l'acquisizione di altre società. L'espansione può essere organica (ad es. Apertura di nuove filiali) o inorganica (Mergers & Acquisition). Molti consulenti potrebbero essere coinvolti nella generazione di strategie come consulenti di gestione, consulenti finanziari (contabili e controllori), consulenti legali ecc.

- L'impresa offerente chiederà l'approvazione degli azionisti.

- Dovrebbero essere disponibili le finanze necessarie per potenziali acquisti futuri che possono avvenire attraverso l'emissione di debito o capitale proprio (in caso di emissione di capitale aggiuntivo, una società dovrebbe prima chiamare un'emissione di diritti)

- Dovrebbe essere annotato un ampio elenco di obiettivi e gli obiettivi più importanti dovrebbero essere selezionati.

- In caso di un'offerta pubblica di acquisto amichevole, la dovuta diligenza per evitare circostanze impreviste. Questi potrebbero includere:

- Esame dei record finanziari della società target

- Controllo di processo interno

- Budget, pianificazione e analisi

- Contratti con fornitori, fornitori e altre parti interessate

- Esame delle polizze assicurative

- L'azienda indicherà un prezzo di offerta e nominerà i creatori di contratti e gli agenti di pagamento per l'esecuzione delle offerte pubbliche di acquisto.

- L'agente pagatore preparerà il Prospetto / Documento di offerta in collaborazione con i consulenti legali. Si registreranno anche presso le autorità di regolamentazione competenti e garantiranno un annuncio pubblico regolare dell'offerta.

- Tutte le parti associate come Broker-Dealer, Custodi, ecc. Comunicheranno le informazioni ai beneficiari dei titoli.

- L'Agente per i pagamenti raccoglierà le istruzioni degli azionisti e calcolerà il successo dell'offerta. Inoltre pubblicano ufficialmente i risultati. Inoltre, sono anche responsabili della raccolta di denaro e del pagamento delle tasse.

Conclusione

L'offerta pubblica di acquisto è un'offerta per l'acquisto di alcune o tutte le azioni degli azionisti di una società e di solito il prezzo offerto per le azioni è superiore al prezzo di mercato per un determinato periodo di tempo; Quindi, è semplicemente un invito a presentare offerte per il progetto o l'accettazione di un'offerta formale come un'offerta pubblica di acquisto

Può essere molto fruttuoso per gli investitori, le imprese o un gruppo che cerca di acquisire la maggioranza delle azioni della società. Se completate all'insaputa del consiglio di amministrazione, tali offerte sono generalmente viste come una forma di acquisizione ostile. Tuttavia, è importante che le aziende prestino attenzione alle norme e ai regolamenti che disciplinano le offerte pubbliche di acquisto.

Possono essere estremamente utili dando tempo sufficiente all'azienda per determinare se l'offerta è adatta o meno all'attività. I regolamenti aiutano anche le aziende mirate a rifiutare l'offerta se contraddice gli interessi dell'azienda.