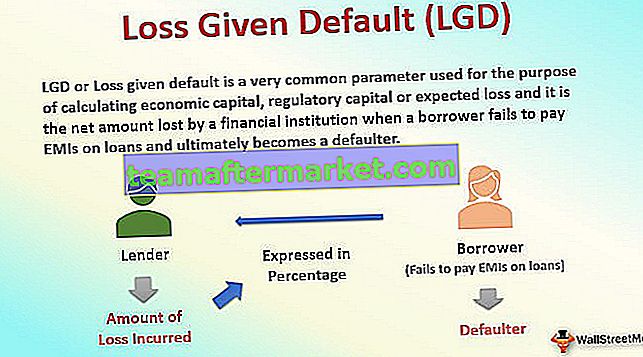

Definizione di perdita in caso di inadempienza (LGD)

La LGD o la perdita in caso di insolvenza è un parametro molto comune utilizzato allo scopo di calcolare il capitale economico, il capitale regolamentare o la perdita attesa ed è l'importo netto perso da un istituto finanziario quando un mutuatario non riesce a pagare le EMI sui prestiti e alla fine diventa un inadempiente.

Negli ultimi tempi, le istanze di default sono cresciute in modo esponenziale. La debolezza dei mercati petroliferi e delle materie prime negli ultimi due anni ha portato alla caduta di diverse società in tutti i settori. Pertanto, l'analisi della perdita in caso di insolvenza (o "LGD") è diventata fondamentale per analizzare qualsiasi credito. In termini semplici, la definizione di perdita in caso di insolvenza è l'importo della perdita subita da un prestatore quando un mutuatario è inadempiente, espresso in percentuale.

Semplice esempio di LGD di base

Facciamo un semplice esempio di una banca, diciamo HDFC, che presta $ 1 milione al signor Sharma per acquistare un appartamento del valore di $ 1,2 milioni. L'appartamento è ipotecato o fornito in garanzia alla banca. Naturalmente, prima dell'effettivo esborso e approvazione del prestito, HDFC esegue la due diligence sul profilo di credito del signor Sharma, che includerebbe quanto segue:

- Esaminando la sua storia creditizia passata e se ha rimborsato i suoi impegni precedenti in modo tempestivo, assicurandosi che il suo stipendio copra sufficientemente gli interessi e i pagamenti principali del prestito e determinando il valore equo di mercato della proprietà, che diciamo è stato valutato a $ 1,2 milioni da esperti di valutazione esterni assunti dalla banca.

- Supponiamo che solo sei mesi dopo il prestito, il signor Sharma venga licenziato dal suo datore di lavoro. Dal momento che la perdita del suo lavoro ha portato alla fine del suo flusso di entrate, il signor Sharma è per default sui suoi EMI. In mancanza di un nuovo lavoro e di fondi inadeguati, il signor Sharma decide di disfarsi del prestito e di rinunciare alla proprietà della sua casa. Ora che il signor Sharma è inadempiente, HDFC dovrebbe quindi mettere all'asta l'appartamento e utilizzare i proventi per recuperare l'importo del prestito.

- Supponiamo nel frattempo che i prezzi degli immobili in quell'area siano diminuiti in modo significativo poiché alcune nuove costruzioni vengono annunciate in altre aree.

- Di conseguenza, HDFC è in grado di recuperare solo $ 900.000 dalla vendita dell'appartamento. In questo caso, la banca sarebbe in grado di recuperare il 90% dell'importo del prestito "definito anche come tasso di recupero (o RR)". La formula di perdita in caso di default sarebbe semplicemente 1- RR, ovvero 10%.

Esempio pratico di LGD del settore: Kingfisher Airline

Lo scenario estremo che ci viene in mente quando pensiamo al default è la famigerata storia di Kingfisher Airlines.

- Le 17 banche che hanno un prestito totale in essere di INR9.000 Cr (SBI è il principale prestatore - presta circa il 25% del totale in essere), che include INR 7.000 Cr principali e il resto degli interessi penali con Kingfisher Airlines, hanno dovuto affrontare un Tempi difficili.

- Ricordiamo come la società è stata considerata un inadempiente intenzionale da diverse banche nel 2015.

- Secondo le linee guida RBI, un inadempiente intenzionale è colui che è inadempiente nell'adempiere a determinati obblighi di rimborso (anche quando ha la capacità di rimborsare) o ha utilizzato il denaro del prestatore per scopi diversi da quelli per cui è stato utilizzato il finanziamento.

- Hai mai pensato quale potrebbe essere il numero di perdite che le banche potrebbero subire sui suoi prestiti a Kingfisher?

- Nell'agosto 2016, i beni delle compagnie aeree per un valore di INR 700 Cr sono stati messi all'asta, inclusi beni come l'ex quartier generale della casa Kingfisher, le auto, il jet personale del signor Mallya, Kingfisher Villa a Goa (famosa per ospitare feste del signor Mallya), nonché come diversi marchi e marchi.

- Supponendo che Kingfisher Airlines, che ha smesso di operare dopo il 2012, avesse solo queste attività per lo smaltimento, le banche sarebbero in grado di recuperare solo INR700 Cr, ovvero solo ~ 8% sul loro prestito in essere di INR9000 Cr.

- In parole povere, la LGD media per le banche sui prestiti Kingfisher può essere considerata pari al 92% in questo scenario! In una nota a parte, il signor Mallya possiede personalmente beni del valore di INR7.000 Cr, che includono diversi investimenti, terreni e proprietà.

- Se il signor Mallya viene intenzionalmente a salvare i suoi finanziatori, potrebbe effettivamente rimborsare la maggior parte del debito in essere, nel qual caso la LGD media per queste banche potrebbe essere inferiore.

Collateral e LGD

- Ci si potrebbe chiedere perché le 17 banche avrebbero davvero prestato una somma così enorme a Kingfisher Airlines?

- Sapevi che durante i "bei tempi" di Kingfisher Airlines, il marchio stesso è stato valutato a INR4.000 Cr da Grant Thornton (una delle principali società di consulenza e advisory con sede negli Stati Uniti) nel 2011? Il marchio è ora valutato dalle banche a INR160 Cr.

- Con valutazioni così elevate dell'entità della compagnia aerea Kingfisher in passato, tale importo di prestito sembrava abbastanza ragionevole per l'allora team di credito delle banche.

- Una lezione importante che ogni banca in India deve aver tratto da questo incidente è quella di essere consapevole della qualità dei prestiti sottostanti forniti dalla società.

- È importante per una banca garantire che la garanzia offerta come garanzia sia di natura più tangibile, ovvero contenga più immobilizzazioni come terreni e macchinari (che potrebbero anche deprezzarsi di valore). Per i prestiti per capitale circolante, le garanzie offerte potrebbero essere le scorte e i crediti.

- Le banche dovrebbero essere caute se la garanzia sottostante dei prestiti è intangibile, ovvero marchi o marchi (i cui valori hanno un alto rischio di reputazione), o azioni di determinati investimenti (il cui valore azionario è in balia dei mercati finanziari e delle condizioni macroeconomiche) .

Subordinazione e calcolo della LGD

Durante lo scenario di liquidazione effettivo, un aspetto importante che dobbiamo anche esaminare da vicino è il debito di subordinazione. Le banche SBI e UCO avrebbero potuto concedere prestiti alle compagnie aeree Kingfisher in diverse tranche. I prestiti garantiti (o prestiti garantiti da garanzie reali) sarebbero pagati con priorità rispetto ai prestiti non garantiti.

Cerchiamo di capire cosa significano queste tranche e priorità con l'aiuto di un esempio più semplice. Una società con sede nel Regno Unito XYZ ha le seguenti passività nel proprio bilancio:

| Responsabilità (milioni di GBP) | Quantità | Valore della garanzia al momento del default |

| Reclami dell'amministrazione | 70 | |

| Obblighi pensionistici sottofinanziati | 80 | |

| Prestito garantito senior - 1 ° privilegio | 100 | 120 |

| Prestito garantito senior - 2 ° privilegio | 50 | |

| Prestito senior non garantito | 60 | Nessuna |

| Prestito subordinato | 50 | Nessuna |

| Totale | 410 |

Supponiamo uno scenario in cui la società XYZ è lasciata con attività per un valore di GBP300 milioni e ha presentato istanza di fallimento. Naturalmente, le attività non coprono completamente le passività, che ammontano a 410 milioni di sterline. I creditori dovrebbero risolvere i crediti in tribunale. In tal caso, le passività sarebbero rimborsate secondo un ordine di priorità. Vediamo come funziona la cascata di recupero per i creditori di XYZ:

- 1) Reclami dell'amministrazione: La rivendicazione di priorità in caso di fallimento è solitamente delle spese amministrative, delle tasse non pagate o dei fornitori. Supponiamo che 60 milioni di GBP siano soggetti a rivendicazioni di priorità mentre i restanti 10 milioni di GBP abbiano una priorità minore e potrebbero essere rimborsati pochi passaggi dopo nella cascata dei pagamenti. Il credito sui restanti 10 milioni di GBP sarebbe pari passu ai prestiti non garantiti. Notiamo che “pari passu” è il termine che indica un'eguale priorità di due obbligazioni.

- 2) Obblighi pensionistici sottofinanziati: una delle rivendicazioni prioritarie per una società in bancarotta riguarda anche i suoi obblighi pensionistici. In genere, un'azienda ha bisogno di abbinare i suoi futuri pagamenti pensionistici ai suoi dipendenti in pensione con attività equivalenti (principalmente investimenti a lungo termine). La parte sottofinanziata rappresenta l'importo che non è coperto da attività e il deficit viene solitamente curato durante la situazione di fallimento.

- 3) Prestito di primo privilegio garantito: i prestiti garantiti per anziani sono generalmente più alti dei prestiti non garantiti. All'interno dei prestiti garantiti senior, i prestiti di primo privilegio hanno un ordine di priorità più elevato rispetto ai prestiti di secondo privilegio. In questo esempio, i prestiti garantiti di primo grado (sia di 1 ° pegno che di 2 ° pegno) per un totale di 150 milioni di GBP avevano diritto a determinati beni (potrebbero essere terreni o macchinari), che ora valgono 120 milioni di GBP. Il prestito di 1 ° pegno garantito avrebbe una priorità maggiore dei crediti su questi beni ed è in grado di recuperare completamente.

- 4) Prestito di secondo pegno garantito: La seconda rivendicazione sulle attività garantite di GBP120 milioni sarebbe del 2 ° creditore di pegno. Tuttavia, ora che sono disponibili solo 20 milioni di GBP, il creditore del secondo pegno sarebbe in grado di coprire inizialmente 20 milioni di GBP (40% del prestito di 50 milioni di GBP), mentre il prestito rimanente di 30 milioni di GBP sarebbe classificato pari passu con i prestiti non garantiti.

- 5) Prestiti non garantiti: le attività che rimangono disponibili per la dismissione valgono ora 40 milioni di GBP (cioè 300-60-80-120), che sarebbero distribuiti tra i creditori chirografari pari passu: 10 milioni di GBP di debiti commerciali, 30 milioni di GBP del 2 ° prestito di pegno e GBP60 milioni di prestiti non garantiti. Supponiamo che il tribunale abbia deciso di distribuire l'importo di 40 milioni di sterline su base proporzionale ai tre tipi di creditori. Ciò significa che la distribuzione sarebbe nel rapporto di 10:30:60, che sarebbe rispettivamente di 4 milioni di sterline, 12 milioni di sterline e 24 milioni di sterline per i tre creditori.

- 6) Prestiti subordinati: Sfortunatamente, poiché tutte le attività erano già state utilizzate per rimborsare le altre passività, i prestiti subordinati e gli azionisti non avrebbero ricevuto alcun ricavo dalla liquidazione. Ovviamente con l'elevato rischio coinvolto, questi prestiti hanno un prezzo molto più alto rispetto ai prestiti senior. Tuttavia, notiamo anche che poiché risultano essere piuttosto costosi per XYZ, in uno scenario normale proverebbe prima a rimborsare questi prestiti.

Riassumendo la discussione di cui sopra, la tabella seguente mostra l'importo del recupero e la LGD per ciascuno dei creditori. Notiamo che la LGD è diversa per i diversi creditori e potrebbe variare in base ai termini di credito e ai diritti di priorità su determinati beni.

| Responsabilità | Quantità | Importo recuperabile | Tasso di recupero (RR) | LGD |

| Debiti commerciali | 70 | 64 | 91% | 9% |

| Obblighi pensionistici sottofinanziati | 80 | 80 | 100% | 0% |

| Prestito garantito senior - 1 ° privilegio | 100 | 100 | 100% | 0% |

| Prestito garantito senior - 2 ° privilegio | 50 | 32 | 64% | 36% |

| Prestito senior non garantito | 60 | 24 | 40% | 60% |

| Subordinato | 50 | 0 | 0% | 100% |

| Totale | 410 | 300 |

Stima della LGD:

- Negli esempi precedenti, abbiamo calcolato LGD in scenari di default, per i quali conoscevamo già i valori in casi di stress. Tuttavia, per un creditore di una società ben funzionante, potrebbe essere difficile per il team del credito elaborare LGD di ciascun tipo di passività in uno scenario di default.

- In tali casi, i risultati empirici storici (basati su inadempienze passate) potrebbero aiutare a stimare la LGD per una linea di credito.

- È inoltre imperativo che i creditori applichino scenari angoscianti ai propri mutuatari durante la determinazione della LGD, il che potrebbe comportare l'applicazione di scarti di garanzia alle proprie attività quali scorte, crediti e macchinari.

- Il team del credito deve esaminare la rilevanza del debito senior al di sopra dell'ordine di priorità del prestito che avrebbe prestato.

Vediamo come analizzare la rilevanza del debito senior.

- Supponiamo che JPMorgan desideri prestare un prestito non garantito a una società ABC. ABC ha un debito totale del valore di $ 200 milioni nel suo bilancio e anche una linea di credito revolving senior garantita del valore di $ 100 milioni, che rimane utilizzata.

- Dei $ 200 milioni di debito in essere, $ 150 milioni sono garantiti e le attività totali di ABC valgono $ 300 milioni.

- JPMorgan dovrebbe essere consapevole del fatto che il debito garantito senior utilizzato rappresenta un 50% significativo delle attività totali e se la società utilizza interamente la linea di credito rotativa, il debito garantito senior potrebbe raggiungere $ 250 milioni (~ 83% del totale attivo).

- In uno scenario di default, le attività potrebbero essere valutate ancora più in basso e potrebbero non essere sufficienti a coprire anche il debito garantito.

- Ciò significa che per JPMorgan, prestare un prestito non garantito ad ABC potrebbe essere molto rischioso, e quindi potrebbe prezzare il prestito a un tasso di interesse molto elevato o addirittura rifiutare la richiesta di prestito di ABC.

- In alternativa, JPMorgan potrebbe andare avanti con l'affare e potrebbe coprire il rischio utilizzando CDS (Credit Default Swap).

- Un CDS è una forma di assicurazione che la banca acquista tipicamente per i suoi crediti in stress per i quali paga un premio. In cambio, l'acquirente di CDS riceve protezione dal venditore di CDS, dove quest'ultimo rimborsa l'intero prestito in caso di insolvenza del mutuatario.

Accantonamento del prestito e perdita in caso di inadempienza

- Secondo la normativa di Basilea, le banche devono provvedere ad adeguati accantonamenti per i propri prestiti sulla base della Perdita Attesa sui propri prestiti (calcolata come LGD X Probabilità di default X Esposizione a default).

- La probabilità di insolvenza dipenderà dal rating di credito dell'azienda.

- Una società investment-grade (con rating BBB- o superiore) ha una minore probabilità di insolvenza (ancora una volta stimata dai risultati empirici storici). Vedi il processo di rating del credito

- Quindi per una LGD del 40%, una probabilità di insolvenza del 5% e un'esposizione a un'insolvenza di $ 80 milioni, la perdita attesa per una banca sarebbe di $ 1,6 milioni

- Ciò significa che la banca potrebbe dover effettuare un accantonamento di $ 1,6 milioni o superiore per tale prestito. Questo per garantire un adeguato ammortizzamento dell'impatto dell'NPA sul bilancio della banca.

Conclusione

In conclusione, è imperativo che i team di credito di varie banche rilevino con largo anticipo le probabili inadempienze come Kingfisher Airlines e si salvino da un impatto significativo sul suo bilancio. Un approccio conservativo e casi di stress ben ponderati potrebbero aiutare immensamente le banche a ridurre i livelli di NPA in futuro.