Le strategie di hedge fund sono un insieme di principi o istruzioni seguite da un hedge fund al fine di proteggersi dai movimenti di azioni o titoli nel mercato e realizzare un profitto su un capitale circolante molto piccolo senza rischiare l'intero budget.

Elenco delle strategie per gli hedge fund più comuni

- # 1 Strategia azionaria lunga / corta

- # 2 Strategia Market Neutral

- # 3 Strategia di arbitraggio di fusione

- # 4 Strategia di arbitraggio convertibile

- # 5 Strategia di arbitraggio della struttura del capitale

- # 6 Strategia di arbitraggio a reddito fisso

- # 7 Strategia guidata dagli eventi

- # 8 Strategia macro globale

- # 9 Strategia solo breve

Parliamo di ciascuno di essi in dettaglio -

# 1 Strategia azionaria lunga / corta

- In questo tipo di strategia di fondi hedge, il gestore degli investimenti mantiene posizioni lunghe e corte in azioni e derivati azionari.

- Pertanto, il gestore del fondo acquisterà le azioni che ritengono sottovalutate e venderà quelle che sono sopravvalutate.

- Per arrivare a una decisione di investimento viene impiegata un'ampia varietà di tecniche. Comprende sia tecniche quantitative che fondamentali.

- Una simile strategia di hedge fund può essere ampiamente diversificata o concentrata in modo limitato su settori specifici.

- Può variare ampiamente in termini di esposizione, leva finanziaria, periodo di detenzione, concentrazioni di capitalizzazione di mercato e valutazioni.

- Fondamentalmente, il fondo è lungo e corto in due società concorrenti nello stesso settore.

- Ma la maggior parte dei gestori non copre l'intero valore di mercato lungo con posizioni corte.

Esempio

- Se Tata Motors sembra a buon mercato rispetto a Hyundai, un trader potrebbe acquistare Tata Motors per un valore di $ 100.000 e abbreviare un valore uguale di azioni Hyundai. In tal caso, l'esposizione netta di mercato è zero.

- Ma se Tata Motors supera Hyundai, l'investitore farà soldi indipendentemente da ciò che accade al mercato generale.

- Supponiamo che Hyundai aumenti del 20% e Tata Motors aumenti del 27%; il commerciante vende Tata Motors per $ 127.000, copre lo short Hyundai per $ 120.000 e intasca $ 7.000.

- Se Hyundai scende del 30% e Tata Motors scende del 23%, vende Tata Motors per $ 77.000, copre lo short Hyundai per $ 70.000 e continua a intascare $ 7.000.

- Se il trader ha torto e Hyundai supera Tata Motors, tuttavia, perderà denaro.

# 2 Strategia Market Neutral

- Al contrario, nelle strategie market neutral, gli hedge fund puntano a un'esposizione netta di mercato pari a zero, il che significa che short e long hanno lo stesso valore di mercato.

- In tal caso, i gestori generano l'intero rendimento dalla selezione dei titoli.

- Questa strategia ha un rischio inferiore rispetto alla prima strategia di cui abbiamo discusso, ma allo stesso tempo anche i rendimenti attesi sono inferiori.

Esempio

- Un gestore di fondi può andare long sui 10 titoli biotech che dovrebbero sovraperformare e short sui 10 titoli biotech che potrebbero sottoperformare.

- Pertanto, in tal caso, i guadagni e le perdite si compenseranno a vicenda a dispetto di come fa il mercato effettivo.

- Quindi, anche se il settore si muove in qualsiasi direzione, il guadagno sul titolo lungo è compensato da una perdita sul breve.

# 3 Strategia di arbitraggio di fusione

- In una simile strategia di hedge fund, le azioni di due società partecipanti alla fusione vengono acquistate e vendute simultaneamente per creare un profitto senza rischi.

- Questa particolare strategia di hedge fund esamina il rischio che l'operazione di fusione non si concluda in tempo, o non si concluda affatto.

- A causa di questa piccola incertezza, ecco cosa succede:

- Le azioni della società target verranno vendute a un prezzo scontato rispetto al prezzo che l'entità combinata avrà quando la fusione sarà conclusa.

- Questa differenza è il profitto dell'arbitraggio.

- Gli arbitraggisti di fusione in fase di approvazione e il tempo necessario per concludere l'affare.

Esempio

Considera queste due società: ABC Co. e XYZ Co.

- Supponiamo che ABC Co stia scambiando a $ 20 per azione quando XYZ Co. si presenta e offre $ 30 per azione che è un premio del 25%.

- Le azioni di ABC aumenteranno, ma presto si stabilizzeranno a un prezzo superiore a $ 20 e inferiore a $ 30 fino alla chiusura dell'accordo di acquisizione.

- Supponiamo che l'affare si chiuda a $ 30 e che le azioni ABC siano scambiate a $ 27.

- Per cogliere questa opportunità di divario di prezzo, un arbitraggio del rischio acquisterà ABC a $ 28, pagherà una commissione, manterrà le azioni e alla fine le venderà per il prezzo di acquisizione concordato di $ 30 una volta conclusa la fusione.

- Così l'arbitraggio realizza un profitto di $ 2 per azione, o un guadagno del 4%, meno le commissioni di negoziazione.

# 4 Arbitraggio convertibile

- Titoli ibridi inclusa una combinazione di un'obbligazione con un'opzione su azioni.

- Un hedge fund convertibile di arbitraggio include tipicamente obbligazioni convertibili lunghe e corte una parte delle azioni in cui si convertono.

- In termini semplici, include una posizione lunga su obbligazioni e posizioni corte su azioni ordinarie o azioni.

- Tenta di sfruttare i profitti quando si verifica un errore di prezzo nel fattore di conversione, ovvero mira a capitalizzare il prezzo errato tra un'obbligazione convertibile e il titolo sottostante.

- Se l'obbligazione convertibile è a buon mercato o se è sottovalutata rispetto all'azione sottostante, l'arbitraggio prenderà una posizione lunga nell'obbligazione convertibile e una posizione corta nell'azione.

- D'altra parte, se l'obbligazione convertibile è troppo cara rispetto all'azione sottostante, l'arbitraggio prenderà una posizione corta nell'obbligazione convertibile e una posizione lunga.

- In tale strategia, il manager cerca di mantenere una posizione neutrale rispetto al delta in modo che le posizioni obbligazionarie e azionarie si compensino a vicenda quando il mercato oscilla.

- ( Delta Neutral Position - Strategia o posizione grazie alla quale il valore del Portafoglio rimane invariato quando si verificano piccole variazioni nel valore del titolo sottostante.)

- L'arbitraggio convertibile prospera generalmente sulla volatilità.

- La ragione per lo stesso è che più le azioni rimbalzano, più si presentano le opportunità per aggiustare la copertura delta neutrale e gli utili di negoziazione contabile.

Esempio

- Visions Co. decide di emettere un'obbligazione di 1 anno con una cedola del 5%. Quindi il primo giorno di negoziazione ha un valore nominale di $ 1.000 e se lo tenevi fino alla scadenza (1 anno) avrai raccolto $ 50 di interessi.

- L'obbligazione è convertibile in 50 azioni delle azioni ordinarie di Vision ogni volta che l'obbligazionista desidera convertirle. Il prezzo delle azioni in quel momento era di $ 20.

- Se il prezzo delle azioni di Vision sale a $ 25, l'obbligazionista convertibile potrebbe esercitare il proprio privilegio di conversione. Ora possono ricevere 50 azioni delle azioni di Vision.

- 50 azioni a $ 25 valgono $ 1250. Quindi, se l'obbligazionista convertibile ha acquistato l'obbligazione in questione ($ 1000), ora ha realizzato un profitto di $ 250. Se invece decidono di voler vendere l'obbligazione, potrebbero richiedere $ 1250 per l'obbligazione.

- Ma cosa succede se il prezzo delle azioni scende a $ 15? La conversione arriva a $ 750 ($ 15 * 50). In tal caso non potresti mai esercitare il tuo diritto di conversione in azioni ordinarie. È quindi possibile raccogliere i pagamenti delle cedole e il capitale originario alla scadenza.

# 5 Arbitraggio della struttura del capitale

- È una strategia in cui viene acquistata la sicurezza sottovalutata di un'impresa e venduta la sua sicurezza sopravvalutata.

- Il suo obiettivo è trarre profitto dall'inefficienza dei prezzi nella struttura del capitale dell'impresa emittente.

- È una strategia utilizzata da molti fondi hedge di credito direzionali, quantitativi e market neutral.

- Comprende l'andare long in un titolo nella struttura del capitale di una società e allo stesso tempo andare allo scoperto in un altro titolo nella struttura del capitale della stessa società.

- Ad esempio, long sulle obbligazioni subordinate e short sulle obbligazioni senior, o long equity e short CDS.

Esempio

Un esempio potrebbe essere: una notizia di una particolare azienda che ha avuto un cattivo rendimento.

In tal caso, è probabile che sia i prezzi delle obbligazioni che delle azioni scendano pesantemente. Ma il prezzo delle azioni scenderà in misura maggiore per diversi motivi come:

- Gli azionisti corrono un rischio maggiore di perdere se la società viene liquidata a causa del diritto di priorità degli obbligazionisti

- È probabile che i dividendi vengano ridotti.

- Il mercato delle azioni è solitamente più liquido poiché reagisce alle notizie in modo più drammatico.

- Mentre d'altra parte i pagamenti annuali delle obbligazioni sono fissi.

- Un gestore di fondi intelligente trarrà vantaggio dal fatto che le azioni diventeranno relativamente molto più economiche delle obbligazioni.

# 6 Arbitraggio del reddito fisso

- Questa particolare strategia di hedge fund trae profitto dalle opportunità di arbitraggio in titoli a tasso di interesse.

- Qui si assumono posizioni opposte nel mercato per trarre vantaggio da piccole incongruenze di prezzo, limitando il rischio di tasso di interesse. Il tipo più comune di arbitraggio sul reddito fisso è l'arbitraggio swap-spread.

- Nello swap-spread l'arbitraggio si oppone a posizioni lunghe e corte in uno swap e in un buono del tesoro.

- Il punto da notare è che tali strategie forniscono rendimenti relativamente piccoli e possono causare a volte enormi perdite.

- Quindi questa particolare strategia di Hedge Fund viene chiamata "Raccogliere monetine davanti a un rullo compressore!"

Esempio

Un hedge fund ha assunto la seguente posizione: Long 1.000 obbligazioni municipali di 2 anni a $ 200.

- 1.000 x $ 200 = $ 200.000 di rischio (senza copertura)

- Le obbligazioni municipali pagano il 6% del tasso di interesse annuo - o il 3% semi.

- La durata è di 2 anni, quindi ricevi il principale dopo 2 anni.

Dopo il primo anno, l'importo che hai guadagnato assumendo che scegli di reinvestire gli interessi in un asset diverso sarà:

$ 200.000 x 0,06 = $ 12.000

Dopo 2 anni, avrai guadagnato $ 12000 * 2 = $ 24.000.

Ma sei a rischio per tutto il tempo di:

- Il vincolo comunale non viene rimborsato.

- Non ricevo il tuo interesse.

Quindi vuoi coprire questo rischio di duration

Il Gestore di Hedge Fund mette in cortocircuito gli Swap sui tassi di interesse per due società che pagano un tasso di interesse annuo del 6% (3% semestrale) e sono tassati al 5%.

$ 200.000 x 0,06 = $ 12.000 x (0,95) = $ 11.400

Quindi per 2 anni sarà: $ 11.400 x 2 = 22.800

Ora, se questo è ciò che paga il Gestore, allora dobbiamo sottrarlo dall'interesse fatto sull'obbligazione municipale: $ 24.000- $ 22.800 = $ 1.200

Quindi $ 1200 è il profitto realizzato.

# 7 Guidato dagli eventi

- In tale strategia i Gestori degli investimenti mantengono posizioni in società coinvolte in fusioni, ristrutturazioni, offerte pubbliche di acquisto, riacquisto di azionisti, scambi di debito, emissione di titoli o altri aggiustamenti della struttura del capitale.

Esempio

Un esempio di strategia basata sugli eventi sono i titoli in sofferenza.

In questo tipo di strategia, gli hedge fund acquistano il debito di società in difficoltà finanziarie o che hanno già presentato istanza di fallimento.

Se la società non ha ancora dichiarato bancarotta, il gestore può vendere allo scoperto il capitale, scommettendo che le azioni scenderanno quando lo farà.

# 8 Macro globale

- Questa strategia di hedge fund mira a trarre profitto dai grandi cambiamenti economici e politici in vari paesi concentrandosi sulle scommesse su tassi di interesse, obbligazioni sovrane e valute.

- I gestori degli investimenti analizzano le variabili economiche e quale impatto avranno sui mercati. Sulla base di ciò sviluppano strategie di investimento.

- I gestori analizzano in che modo le tendenze macroeconomiche influenzeranno i tassi di interesse, le valute, le materie prime o le azioni in tutto il mondo e prendono posizioni nella classe di attività che è più sensibile nelle loro opinioni.

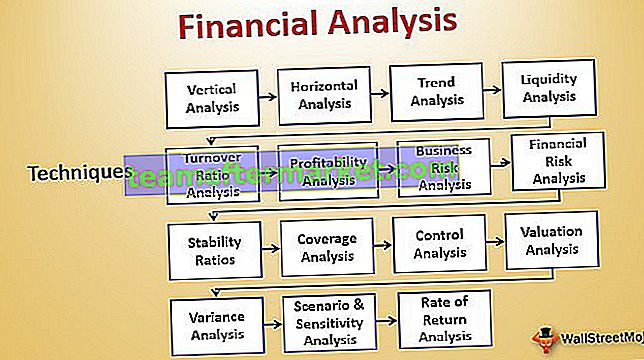

- In questi casi viene applicata una varietà di tecniche come l'analisi sistematica, approcci quantitativi e fondamentali, periodi di detenzione a lungo e breve termine.

- I gestori di solito preferiscono strumenti altamente liquidi come futures e forward su valute per implementare questa strategia.

Esempio

Un eccellente esempio di Strategia Macro Globale è stato quello di George Soros che ha messo allo scoperto la sterlina nel 1992. Ha poi preso una posizione corta enorme di oltre $ 10 miliardi di sterline.

Di conseguenza ha realizzato un profitto dalla riluttanza della Banca d'Inghilterra ad aumentare i suoi tassi di interesse a livelli paragonabili a quelli di altri paesi con meccanismo di cambio europeo o a far fluttuare la valuta.

Soros ha guadagnato 1,1 miliardi su questo particolare commercio.

# 9 Solo breve

- Vendita allo scoperto che include la vendita delle azioni che si prevede cadano di valore.

- Per implementare con successo questa strategia, i gestori del fondo devono redigere un bilancio, parlare con i fornitori o concorrenti per scavare eventuali segnali di difficoltà per quella particolare azienda.

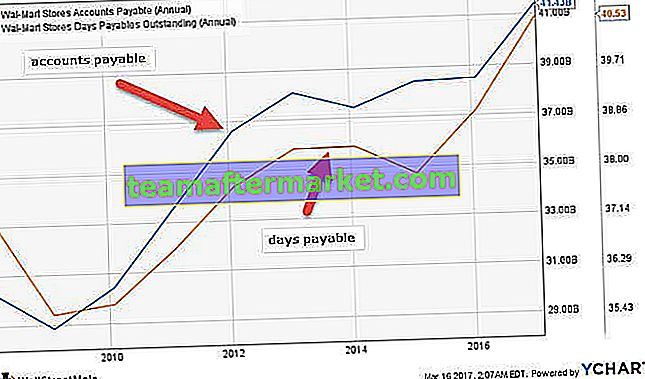

Le migliori strategie per gli hedge fund del 2014

Di seguito sono riportati i principali fondi hedge del 2014 con le rispettive strategie di fondi hedge-

fonte: Prequin

fonte: Prequin

Si noti inoltre la distribuzione della strategia sui fondi hedge dei primi 20 fondi hedge compilata da Prequin

fonte: Prequin

- Chiaramente, i migliori hedge fund seguono la strategia azionaria con il 75% dei primi 20 fondi che seguono la stessa.

- La strategia relativa al valore è seguita dal 10% dei primi 20 hedge fund

- Macro Strategy, Event-Driven e Multi-Strategy costituiscono il restante 15% della strategia

- Inoltre, controlla ulteriori informazioni sui lavori in hedge fund qui.

- Gli hedge fund sono diversi dalle banche di investimento? - Controlla questo investimento bancario vs hedge fund

Conclusione

Gli hedge fund generano incredibili rendimenti annuali composti. Tuttavia, questi rendimenti dipendono dalla tua capacità di applicare correttamente le strategie di fondi speculativi per ottenere quei rendimenti interessanti per i tuoi investitori. Mentre la maggior parte degli hedge fund applica la strategia azionaria, altri seguono il valore relativo, la strategia macro, guidata dagli eventi, ecc. Puoi anche padroneggiare queste strategie degli hedge fund monitorando i mercati, investendo e imparando continuamente.

Quindi, quali strategie di hedge fund ti piacciono di più?

Original text

- Come entrare in Hedge Fund?

- Corso sugli hedge fund

- Come funziona un fondo speculativo?

- Carriera negli hedge fund <