Che cos'è il miglioramento del credito?

Credit Enhancement è una strategia adottata dalle aziende in cui adottano varie misure interne ed esterne per migliorare il loro merito creditizio, con l'obiettivo principale di procurarsi condizioni migliori per il rimborso del proprio debito e riduce anche il rischio degli investitori di specifici prodotti strutturati nel mercato finanziario.

Le organizzazioni o gli emittenti si impegnano prevalentemente in strategie di miglioramento del credito per ridurre l'interesse che deve essere pagato per un titolo specifico poiché un elevato merito di credito significa un buon rating del credito che alla fine significa che l'investimento effettuato da un investitore raccoglierà i benefici promessi quando emesso sul mercato. Al contrario, quando l'affidabilità creditizia è bassa, la solvibilità sarà scarsa, il che rende sfavorevole l'investimento per gli investitori poiché l'investitore potrebbe finire per perdere il proprio investimento.

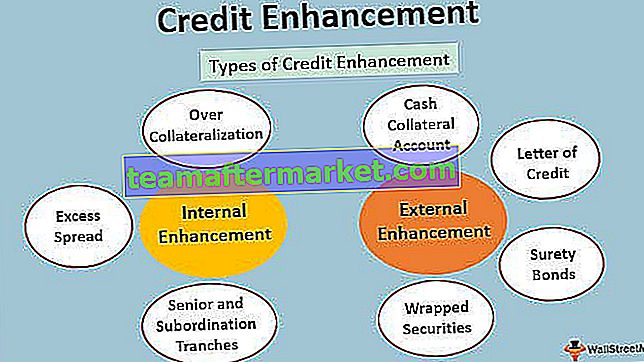

Tipi di miglioramento del credito

Il miglioramento del credito può essere interno o esterno a seconda della strategia coinvolta. Le attività svolte internamente in un'organizzazione che migliora la scena del credito sono indicate come miglioramento interno mentre qualsiasi supporto esterno assunto per migliorare l'affidabilità creditizia può essere definito come un miglioramento esterno.

# 1 - Miglioramento interno

Sovracollateralizzazione

La tecnica di miglioramento del credito più comunemente utilizzata è l'eccesso di collateralizzazione. Come suggerisce il nome, il valore della garanzia è superiore al titolo stesso. Poiché la garanzia sottostante ha un valore molto più elevato, un investitore può stare tranquillo in caso di inadempienza.

Diffusione in eccesso

L'eccesso di spread si riferisce all'interesse che è in eccesso dopo che tutte le spese di un titolo garantito da attività sono state coperte. È correlato all'eccesso di collateralizzazione. È la differenza tra il tasso di interesse guadagnato dalla garanzia sottostante e l'interesse pagato sul titolo emesso. L'eccesso di diffusione lascia spazio alle organizzazioni nei momenti in cui si trova in una fase di perdita.

Tranches Senior e Subordination

Una struttura senior o subordinata migliora l'affidabilità creditizia interna di un'organizzazione. I flussi di cassa sono separati e classificati come senior o subordinazione sulla base della loro anzianità. Una tranche senior significherebbe che ha l'anzianità più alta nel flusso di cassa e i subordinati sarebbero inferiori. La struttura delle tranche senior e subordinazione funge da strato protettivo per le tranche senior. Le tranche senior hanno un rating migliore di quelle insubordinazione.

# 2 - Miglioramento esterno

Conto di garanzia in contanti

Un conto di garanzia in contanti è un conto che un emittente utilizza in caso di deficit di reddito. L'organizzazione può prendere in prestito una certa somma di denaro da una banca commerciale per acquistare strumenti di carta commerciale (CP) della massima qualità creditizia. Il conto Cash Collateral garantisce il miglioramento del credito perché, al momento di problemi con la sicurezza garantita da attività, l'organizzazione può vendere la carta commerciale e rimborsare l'importo preso in prestito dagli investitori.

Lettera di credito

In caso di deficit, una banca o qualsiasi altro istituto finanziario riceve una commissione per compensare l'emittente quando i pagamenti sono inadempienti. I titoli potenziati con la lettera di credito hanno la possibilità di essere declassati e, di conseguenza, l'emittente fa più affidamento sul conto di garanzia in contanti quando è richiesto un supporto esterno per il miglioramento del credito.

Fideiussioni

I titoli garantiti da attività garantiti da fideiussioni hanno lo stesso rating dell'emittente delle fideiussioni. Il miglioramento del credito funziona per i titoli garantiti da attività con fideiussioni come supporto poiché se il titolo garantito da attività non funziona come previsto, le fideiussioni possono essere utilizzate per rimborsare i pagamenti inadempienti.

Titoli avvolti

L'assicurazione o la garanzia di una terza parte in relazione al pagamento degli interessi e del capitale è definita come titolo incartato. La terza parte può essere la società madre dell'emittente del titolo o una banca o una compagnia di assicurazioni. La garanzia è generalmente fornita da una società con rating AAA o da una banca.

Esempio di miglioramento del credito

ABC Inc. sta raccogliendo capitali emettendo un'obbligazione. Può impegnarsi nel miglioramento del credito per ridurre il tasso di interesse che deve pagare per l'obbligazione agli investitori. ABC Inc. richiederebbe l'ottenimento di una garanzia bancaria su una parte dell'importo principale. Ciò rende l'obbligazione "Banca garantita". In questo caso, l'investitore può fare affidamento sulla garanzia della banca per recuperare il suo investimento nel caso in cui la ABC Inc. risulti inadempiente durante il mandato dell'obbligazione. Supponiamo che il rating dell'obbligazione al momento dell'emissione fosse BBB, la garanzia bancaria aiuterebbe il rating del credito dell'obbligazione ad aumentare ad AA.

Il miglioramento del rating del credito crea spazio per ABC Inc. per abbassare il tasso di interesse e garantisce inoltre che gli investitori ottengano i pagamenti degli interessi e l'importo del capitale sulla garanzia della banca.

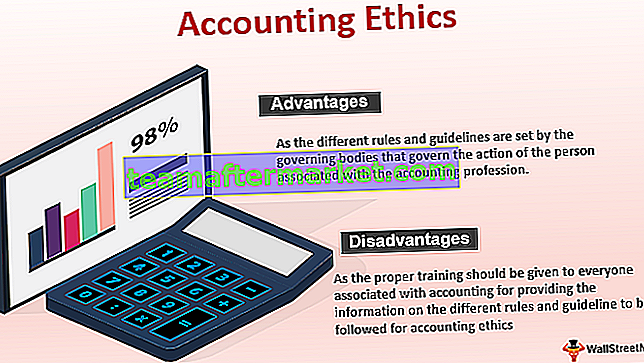

Vantaggi

- Consente alle organizzazioni di prendere in prestito a un tasso di interesse inferiore.

- Migliora l'affidabilità creditizia dell'organizzazione.

- Incoraggia le organizzazioni a lavorare per migliorare la loro solvibilità.

Svantaggi

- Un'organizzazione potrebbe finire per provare modi diversi per migliorare la propria affidabilità creditizia invece di concentrarsi sul proprio core business.

- I titoli con un rating di credito più elevato saranno i preferiti dagli investitori e i titoli con un rating di credito basso non saranno investiti.

- Crea ambiguità tra gli investitori poiché il miglioramento del credito potrebbe rappresentare una falsa immagine di un emittente che in realtà non sta ottenendo buoni risultati nelle sue attività di core business.

Conclusione

- È una strategia adottata dalle organizzazioni per migliorare il proprio merito creditizio.

- Esistono due principali tecniche di miglioramento del credito: interna ed esterna

- Credit Enhancement mira a creare una situazione vantaggiosa per tutti sia per il mutuatario (organizzazione) che per il creditore (investitore).

- Garantisce sicurezza per l'investimento effettuato da un investitore.