Cosa sono i titoli garantiti da attività e i titoli garantiti da ipoteca?

Man mano che il mercato si approfondisce, vengono creati vari indici sul funzionamento e sul tasso di variazione delle attività utili anche per determinare il valore di uno strumento derivato, che sono di 2 tipologie, indice di titoli garantiti da attività (ABS) che mostra l'andamento del mercato del mercato ABS che è calcolato come la media ponderata di un portafoglio di ABS mentre l'indice dei titoli garantiti da ipoteca (MBS) mostra il movimento del mercato MBS come la media ponderata di obbligazioni e vaglia cambiari garantite solo da mutui immobiliari.

Spiegazione

Man mano che i mercati si approfondiscono, gli indici vengono sviluppati per avere un'idea dell'andamento del mercato. Sono utilizzati anche come base per i derivati che sono strumenti che prendono il loro valore dal movimento degli indici.

Le istituzioni possono utilizzare i prestiti e i crediti che hanno in portafoglio per generare più liquidità per ulteriori prestiti? La risposta è sì, possono unire i crediti, siano essi prestiti o il credito che hanno concesso, che hanno una durata e un profilo di rischio simili e venderli agli investitori. Questi pool hanno in genere la forma di un'obbligazione o di una cambiale. Questi titoli sono chiamati Asset-Backed Securities (ABS). L'investitore in questi titoli possiede una parte del prestito o del credito. Ciò consente all'ente di trasformare le proprie attività illiquide in denaro contante da utilizzare nella propria attività.

Le attività tipiche cartolarizzate in titoli garantiti da attività (ABS) sono crediti su carte di credito, leasing, crediti aziendali, royalty, ecc. I titoli garantiti da ipoteca (MBS) sono un sottoinsieme di ABS e sono garantiti da ipoteche su proprietà residenziali, ad esempio casa prestiti. MBS è un sottoinsieme degli ABS se contengono un tipo specifico di asset.

Inoltre, guarda i prezzi delle obbligazioni per una migliore comprensione di questo articolo.

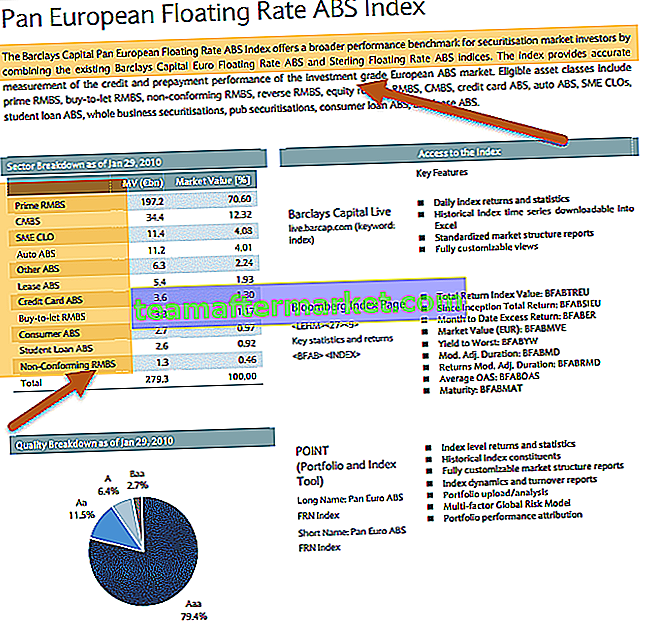

Fonte : Barclays

Cos'è la cartolarizzazione?

Il processo di trasformazione di attività illiquide che hanno flussi di cassa futuri in titoli finanziari generatori di cassa pronti unendo insieme attività di tipo, durata e profilo di rischio simili è chiamato cartolarizzazione. Questo di solito viene fatto da un'entità separata che acquista le attività che generano flussi di cassa futuri dalla società originaria con uno sconto e poi le mette in comune per venderle agli investitori. In teoria, qualsiasi attività che ha un flusso di cassa futuro può essere cartolarizzata.

Creazione di titoli garantiti da attività

Ad esempio, una società ABC Ltd. che è una società di leasing ha crediti mensili dai suoi clienti. Questi crediti sono in futuro, quindi la società non può utilizzarli oggi per concedere ulteriori prestiti, quindi sta vendendo tutti i crediti a un'altra entità, la società SPV, che le paga un valore attuale per questi flussi di cassa futuri. Ciò consente alla società ABC di convertire oggi questi afflussi futuri in liquidità e di utilizzarli nella propria attività. La società SPV ora raggruppa questi contratti di locazione in diversi pool chiamati tranche, in base alla loro scadenza e qualità del locatario, e li vende come obbligazioni o cambiali agli investitori. Poiché queste obbligazioni sono garantite da attività specifiche, vengono chiamate titoli garantiti da attività.Il modo in cui funzionerebbe il rimborso è che il locatario effettuerà un pagamento periodico del leasing alla Società ABC che a sua volta lo trasferirà alla Società SPV poiché ora possiede il contratto di locazione che utilizzerebbe quindi questo denaro per effettuare i pagamenti delle cedole agli investitori.

Il portafoglio di flussi di cassa della società originaria è raggruppato in base alla loro scadenza e profilo di rischio per essere venduto agli investitori. Ogni tranche è costituita da flussi di cassa con tempistiche e rischi simili. Questo viene fatto in modo che l'investitore possa scegliere in base alla sua propensione al rischio, la tranche appropriata in cui investire.

Poiché i titoli garantiti da attività sono sotto forma di obbligazioni / vaglia cambiari, sono negoziati in borsa in modo da dare agli investitori la flessibilità di vendere, fornendo quindi liquidità come e quando richiesto. Il processo di cartolarizzazione converte un prestito illiquido nelle mani della società originante in un bene liquido negoziabile nelle mani dell'investitore.

Queste obbligazioni negoziate in borsa ora danno agli investitori liquidità per acquistarle e venderle. Il tasso di interesse prevalente nel mercato e il profilo di rischio delle obbligazioni garantite da attività determinano il prezzo di queste obbligazioni.

Cos'è l'indice ABS?

Un indice ABS è un metodo per misurare il valore del mercato ABS. È un valore medio ponderato di un portafoglio di titoli garantiti da attività. Indici diversi utilizzano diversi ABS in proporzioni variabili come pesi per determinare il valore dell'indice. Quindi un indice ABS è " valore medio ponderato di varie obbligazioni / cambiali ABS scambiate sul mercato".

Un indice MBS è una sorta di indice ABS che prende il valore medio ponderato di obbligazioni / vaglia cambiari che sono garantiti solo da ipoteche immobiliari .

Il rischio principale che le obbligazioni ABS devono affrontare è il tasso di interesse e il rischio di pagamento anticipato. Il rischio di tasso di interesse è ciò che l'intero mercato deve affrontare per quanto riguarda il mercato. Molte persone piuttosto che investire in una singola obbligazione ABS, preferiscono investire in un portafoglio per mitigare il rischio di prezzo. Qualsiasi strumento come un fondo negoziato in borsa (ETF) che rispecchia l'indice ABS offrirebbe una tale possibilità di investimento.

Tipi di indici ABS

Gli indici ABS sono di diversi tipi, con alcuni indici specializzati che comprendono obbligazioni con attività come prestiti auto o carte di credito o solo mutui, mentre ci sono altri indici ABS di ampia base che hanno obbligazioni garantite da attività di tutti i tipi.

Negli Stati Uniti, gli Asset-Backed Securities sono stati introdotti per la prima volta negli anni '80 e quindi il mercato è abbastanza maturo e profondo da avere numerosi indici ABS. Questi indici sono progettati da istituzioni finanziarie come le banche di investimento come un prodotto per i loro clienti.

Indici ABS negli Stati Uniti

Esempi di alcuni di questi indici negli Stati Uniti sono:

# 1 - Indice Barclays US Floating-Rate Asset-Backed Securities (ABS) :

Questo indice include titoli garantiti da attività con scadenza di un anno o più, con $ 250 milioni in essere e ha come "attività" mutui per la casa, carte di credito, prestiti per auto e prestiti agli studenti. Il rendimento di un anno su questo indice al 30 giugno 2016 era del 4,06%.

# 2 - JP. Indice Morgan ABS:

Questo Indice ha oltre 2000 strumenti ABS nel mercato statunitense che sono supportati da diversi asset come auto e attrezzature, carta di credito, prestito studentesco, prestiti al consumo, multiproprietà, franchising, liquidazione, privilegi fiscali, premio assicurativo, anticipi di servizio e varie attività esoteriche. Questo indice mira a catturare circa il 70% del mercato ABS e ha anche sottoindici che replicano strumenti ABS di settore specifico.

fonte: www.businesswire.com

Indici ABS in Europa

Anche in Europa il mercato dell'ABS è abbastanza maturo e ci sono molti indici ABS pan-europei che comprendono titoli garantiti da attività emessi da originator europei. Ci sono indici ABS anche in vari altri paesi. Alcuni di loro sono:

# 1 - Indice Barclays Pan European ABS Benchmark :

Questo Indice include obbligazioni garantite da mutui residenziali e commerciali, prestiti auto e carte di credito con un ammontare di 300 milioni di euro in circolazione con scadenza almeno di un anno.

# 2 - Indice ABS automobilistico europeo

Questo indice ABS comprende emissioni di titoli garantiti da prestiti automatici da parte di originator europei.

# 3 - Indice ABS Autofinanciamiento del Messico

Questo indice ABS comprende titoli garantiti da prestiti auto messicani.

Negli Stati Uniti e in Europa sono stati inoltre sviluppati molti ETF (Exchange Traded Fund) che investono in tutte le obbligazioni dell'indice ABS nella stessa proporzione. Questi fondi che sono come i fondi comuni di investimento consentono agli investitori di investire i propri soldi in una serie di obbligazioni ABS senza investire effettivamente in ciascuna di esse, ma dare loro il rendimento di un portafoglio ABS.

Indice MBS e MBS

Poiché i mutui per la casa costituiscono una parte molto ampia del portafoglio prestiti del sistema finanziario, i titoli garantiti da ipoteca (MBS) costituiscono la maggioranza del mercato delle cartolarizzazioni. Il mercato dell'ABS si è evoluto dal mercato MBS quando era maturato e il mercato necessitava di nuove vie di finanziamento. Il mercato degli ABS rappresenta un rischio maggiore rispetto agli MBS in quanto di solito hanno una durata inferiore e i loro flussi di cassa non sono prevedibili. Inoltre, esiste un rischio di credito più elevato in quanto non è facile separare gli aspetti legali e finanziari dall'originatore dei prestiti. Anche ottenere informazioni sull'ABS è più complicato in quanto vi è un ampio numero di istituzioni che vi sono coinvolte, dall'originazione del prestito alla cartolarizzazione.

Monitorare il mercato MBS aiuta ad analizzare la salute dell'economia in larga misura poiché la maggior parte dei mutui non sono stati insolventi a meno che non sia davvero inaccessibile per il proprietario della casa. Se un gran numero di persone inizia a diventare insolvente, è una chiara indicazione che l'economia sta facendo il tank. Quindi ci sono numerosi indici MBS negli Stati Uniti che seguono questo mercato. Non solo ci sono indici a base ampia che tracciano gran parte del mercato, ma ci sono anche numerosi indici MBS specializzati che tracciano una parte del mercato MBS come solo quelli che sono supportati da "mutui subprime" o quelli che "hanno emesso per un certo numero di anni "ecc.

Esempi di Indice di titoli garantiti da ipoteca sono:

# 1 - Indice S&P US Mortgage-Backed Securities

La definizione secondo il sito S & P è: "è un indice basato su regole e ponderato per il valore di mercato che copre titoli pass-through ipotecari denominati in dollari USA, a tasso fisso e variabile / ibridi emessi da Ginnie Mae (GNMA ), Fannie Mae (FNMA) e Freddie Mac (FHLMC) "dove GNMA, FNMA e FHLMC sono istituzioni che rilasciano il MBS

fonte: S&P

# 2 - Indice 30 anni FHLMC garantito da ipoteca S & P USA:

Questo Indice è un sottoinsieme del suddetto indice S&P US Mortgage-Backed Securities e replica le obbligazioni MBS a 30 anni emesse da FHLMC.

# 3 - L'indice Deutsche Bank Liquid MBS:

Questo Indice replica gli MBS più liquidi nel mercato statunitense.

fonte: db.com

fonte: db.com

In India, il mercato dell'ABS non si è ancora evoluto troppo. Le principali classi di attività in questo mercato sono obbligazioni garantite da prestiti auto, microprestiti e mutui residenziali. Nel 2013 DLF Ltd., una società di sviluppo immobiliare ha emesso un'obbligazione garantita dai redditi da locazione dei propri uffici. In India, ABS ha NBFC Full Form come cedenti e banche come investitori. Le banche di solito investono in questi vincoli garantiti da attività per soddisfare le loro norme di prestito del "settore prioritario". Come microprestiti garantiti da attività o prestiti auto agli agricoltori, questi aiutano le banche a soddisfare il loro prestito prioritario nel settore. Con le strutture legali e fiscali esistenti, il mercato della cartolarizzazione in India è molto nascente con una domanda molto bassa. Per questo motivo, non è stata necessaria l'evoluzione di un indice ABS.

Indici ABS / MBS e crisi economica

Uno dei maggiori contributori alla crisi economica del 2009 negli Stati Uniti è stato il prestito ipotecario subprime, ovvero il prestito a entità che non hanno un credito perfetto e hanno un rischio di insolvenza maggiore. Il prestito ipotecario è stato ulteriormente alimentato dalla cartolarizzazione disponibile per questi prestiti che ha portato il mercato a riempirsi di fondi per ulteriori prestiti. Si è trattato di un ciclo non virtuoso di prestiti subprime alimentato da rischi sempre maggiori di denaro nello stesso prestito ad alto rischio. Quando i mutuatari hanno iniziato a dichiarare insolvenza, il crollo del mercato è stato aggravato in quanto non gli istituti di credito hanno perso i loro soldi, ma anche tutti coloro che avevano investito nelle obbligazioni ABS emesse cartolarizzando questi prestiti. L'altro gruppo di investitori che hanno perso i propri soldi sono stati quelli che hanno investito in indici ABS collegati a ETF.

Quando i prestiti sono andati in default, le obbligazioni hanno perso il loro prezzo di mercato che a sua volta ha portato al crollo degli indici ABS / MBS e quindi di tutti gli ETF ad essi collegati. Quindi una serie di inadempienze ha avuto un effetto a cascata che ha interessato tre diversi gruppi di investitori, ovvero i prestatori, gli investitori in ABS e gli investitori in ETF di indici ABS. sebbene MBS sia stato affermato come un fattore importante nella crisi del credito, va detto che lo strumento di per sé non era una ragione, ma i prestiti subprime a sostegno di questi strumenti erano la causa. Fino alla crisi del credito, il mercato era stato molto creativo nell'emettere strumenti MBS e ABS, ma dopo la crisi l'enfasi è stata posta sulla semplicità e stabilità dello strumento e dell'emittente.L'emissione di strumenti esotici ha reso gli indici difficili da costruire e prevedere poiché c'erano nuove emissioni a intervalli frequenti con diverse attività e complessità nei flussi di cassa.