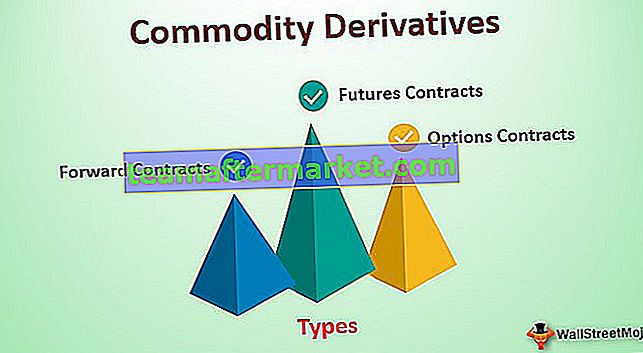

Definizione di derivati su materie prime

I derivati su materie prime sono i futures su materie prime e gli swap su materie prime che utilizzano il prezzo e la volatilità del prezzo nel sottostante come base per la variazione dei prezzi dei derivati in modo da amplificare, coprire o invertire il modo in cui un investitore può utilizzarli per agire le materie prime sottostanti.

In economia , una merce è un articolo commerciabile prodotto per soddisfare desideri o bisogni. La merce è generalmente fungibile (la fungibilità è la proprietà di un bene o merce le cui singole unità possono essere sostituite l'una dall'altra). Ad esempio , poiché un'oncia di oro puro è equivalente a qualsiasi altra oncia di oro puro, l'oro è fungibile. Altri beni fungibili sono petrolio greggio, acciaio, minerale di ferro, valute, metalli preziosi, leghe e metalli non legati.

In questo articolo, parleremo dei derivati su materie prime, inclusi contratti a termine su materie prime, materie prime, future e opzioni su materie prime.

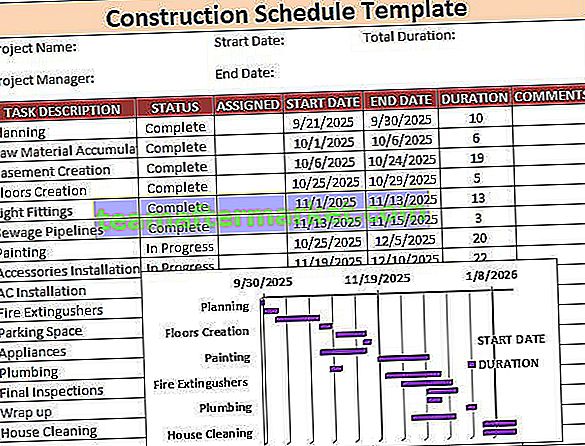

Commercio di materie prime

Un mercato delle materie prime è un mercato che commercia nel settore economico primario piuttosto che nei prodotti manifatturieri. Le materie prime sono prodotti agricoli come grano, caffè, zucchero e cacao. Le materie prime sono prodotti minerari come l'oro e il petrolio. I contratti future sono il modo più antico di investire in materie prime. I futures sono garantiti da asset fisici. Il mercato delle materie prime può includere la negoziazione fisica di derivati utilizzando prezzi spot , forward , futures e opzioni su futures. Collettivamente tutti questi sono chiamati Derivati.

Esempio di strumento derivato su materie prime

C'è un concerto dei Coldplay in un auditorium di Mumbai la prossima settimana. Mr. X è un grande fan dei Coldplay ed è andato alla biglietteria ma sfortunatamente tutti i biglietti sono stati esauriti. Era molto deluso. Mancano solo sette giorni al concerto, ma sta provando tutti i modi possibili, compreso il mercato nero dove i prezzi erano più del costo effettivo di un biglietto. Per fortuna il suo amico è figlio di un influente politico della città e il suo amico ha consegnato una lettera di quel politico agli organizzatori consigliando un biglietto a Mr.X al prezzo effettivo. Adesso è felice. Quindi mancano ancora 6 giorni al concerto. Tuttavia, nel mercato nero, i biglietti sono disponibili a un prezzo più alto del prezzo effettivo.

Quindi, in questo esempio, la lettera di quell'influente politico è una risorsa sottostante e il valore della lettera è la differenza tra il "Prezzo effettivo del biglietto" e il "Prezzo del biglietto nel mercato nero"

| Giorno | Prezzo attuale (un) | Prezzo nel mercato nero (b) | Valore dello strumento sottostante (Lettera del politico) [(a) - (b)] |

| Giorno 1 | 500 | 600 | 100 |

| Giorno 2 | 700 | 200 | |

| Giorno-3 | 800 | 300 | |

| Giorno 4 | 900 | 400 | |

| 5 ° giorno | 1000 | 500 | |

| Day-6 (giorno del concerto) | 0 | 0 |

In questo esempio, il contratto derivato è l'obbligo per gli organizzatori di fornire i biglietti a un prezzo normale basato sulla lettera del politico. Un derivato è la lettera del politico, il valore del derivato è la differenza tra l'effettivo e il prezzo nel mercato nero. Il valore di uno strumento sottostante diventa zero alla data di scadenza / onorare il contratto.

Spero che ora tu capisca cos'è il contratto derivato. Il contratto su materie prime viene negoziato sia a pronti che su derivati (Futures / opzioni / swap) ora ci permette di capire come calcolare i rendimenti da vari contratti su materie prime sia nel commercio a pronti che in derivati.

Contratto Spot sulle materie prime e come calcolare il rendimento

Un contratto a pronti è un contratto di acquisto o vendita di una merce / titolo / valuta per il regolamento lo stesso giorno o forse due giorni lavorativi dopo la data di negoziazione. Il prezzo di regolamento è chiamato prezzo spot.

In caso di merce non deperibile

Nel caso di beni non deperibili come oro, metalli, ecc., I prezzi spot implicano un'aspettativa di mercato di futuri movimenti di prezzo. Teoricamente, la differenza tra spot e forward dovrebbe essere uguale agli oneri finanziari più eventuali guadagni dovuti al detentore del titolo (come il dividendo).

Ad esempio: su un'azione di una società la differenza tra lo spot e il forward è di solito i dividendi pagabili dalla società meno gli interessi pagabili sul prezzo di acquisto. In pratica, l'andamento futuro atteso della società e l'ambiente economico / economico in cui opera una società causano anche differenze tra spot e futures.

In caso di merci deperibili / morbide:

Nel caso di merce deperibile, il costo di stoccaggio è superiore al prezzo futuro atteso di una merce (ad esempio: TradeINR preferisce vendere pomodori ora piuttosto che aspettare altri 3 mesi per ottenere un buon prezzo come costo di conservazione del pomodoro è più del prezzo che ricavano immagazzinando lo stesso). Quindi, in questo caso, i prezzi spot riflettono la domanda e l'offerta attuali, non i movimenti futuri. Lì i prezzi spot per i deperibili sono più volatili.

Ad esempio, i pomodori sono economici a luglio e saranno costosi a gennaio, non puoi acquistarli a luglio e prendere in consegna a gennaio poiché si rovinano prima che tu possa approfittare dei prezzi elevati di gennaio. Il prezzo di luglio rifletterà l'offerta e la domanda di pomodori a luglio. Il prezzo a termine di gennaio rifletterà le aspettative di domanda e offerta del mercato a gennaio. I pomodori di luglio sono effettivamente una merce diversa dai pomodori di gennaio.

Contratti a termine su materie prime

Un contratto a termine è semplicemente un contratto tra due parti per acquistare o vendere un'attività in un momento futuro specificato a un prezzo concordato oggi.

Ad esempio, un commerciante nell'ottobre 2016 accetta di fornire 10 tonnellate di acciaio per 30.000 INR per tonnellata nel gennaio 2017, che attualmente viene scambiato a 29.000 INR per tonnellata. In questo caso il commercio è assicurato perché ha ottenuto un acquirente a un prezzo accettabile e un acquirente perché conoscere in anticipo il costo dell'acciaio riduce l'incertezza nella pianificazione. In questo caso, se il prezzo effettivo nel gennaio 2017 fosse di 35.000 INR per tonnellata, l'acquirente beneficerebbe di 5.000 INR (35.000 INR-30.000 INR). D'altra parte, se il prezzo dell'acciaio diventa INR 26.000 per tonnellata, il commerciante trarrebbe vantaggio da INR 4.000 (INR 30.000 - INR 26000)

Il problema sorge se una delle parti non si esibisce. Il commerciante potrebbe non riuscire a vendere se i prezzi dell'acciaio salgono molto alti come ad esempio INR 40.000 nel gennaio 2017, in tal caso, potrebbe non essere in grado di vendere a INR 31.000. D'altra parte, se l'acquirente fallisce o se il prezzo dell'acciaio a gennaio 2017 scende a 20.000 INR, c'è un incentivo al default. In altre parole, qualunque sia il modo in cui il prezzo si muove, sia l'acquirente che il venditore hanno un incentivo al default.

Come viene determinato il prezzo a termine delle materie prime?

Prima di decidere come calcolare il prezzo Forward, lasciatemi spiegare il concetto di forwarding spot parity

La "parità spot a termine" fornisce il collegamento tra i mercati spot e forward per il contratto forward sottostante. Ad esempio, se il prezzo dell'acciaio sul mercato a pronti è INR 30.000 / tonnellata e il prezzo dell'acciaio sul mercato a termine non è sicuramente lo stesso. Allora perché è la differenza ???

La differenza è dovuta a molti fattori. Permettetemi di generalizzare lo stesso in termini semplici.

- Un importante fattore di differenza è il costo di stoccaggio da oggi fino alla data di un contratto a termine, generalmente ci vuole un certo costo per immagazzinare e assicurare l'acciaio, prendiamo il 2% p. un costo è il costo di stoccaggio e assicurazione dell'acciaio

- Il costo degli interessi, ad esempio, è del 10% annuo

Quindi la parità implica

Forward (f) = Spot (s) * Costo di archiviazione * Costo per interessi

Quindi in questo caso 3 mesi in avanti saranno INR 30.000+ (INR 30.000 * 2% * 10%) * 3/12 = INR 30.900

Ma 30.900 INR potrebbero non essere effettivi in avanti dopo tre mesi. Potrebbe essere inferiore o superiore. Ciò è dovuto al seguente fattoINR.

- Aspettative di mercato sulle materie prime dovute alle variazioni della domanda e dell'offerta (se il mercato ritiene che la merce possa salire e gli operatori sono ottimisti riguardo alle materie prime, i prezzi a termine sono superiori al prezzo di parità di spedizione, mentre, se il mercato ritiene che i prezzi possano scendere, i prezzi a termine può essere inferiore) Le aspettative dipendono principalmente dal fattore domanda-offertaINR.

- Argomenti di arbitraggio: quando la merce ha un'offerta abbondante, i prezzi possono essere molto ben dettati o influenzati da argomenti di arbitraggio. L'arbitraggio è fondamentalmente l'acquisto in un mercato e contemporaneamente la vendita in un altro, approfittando di una differenza temporanea. Questo è considerato un profitto senza rischi per l'investitore / commerciante. Ad esempio, se il prezzo dell'oro a Delhi è 30.000 INR per 10 grammi e il prezzo dell'oro a Mumbai è 35.000 INR, l'arbitraggio acquisterà oro a Delhi e lo venderà a Mumbai

- Fattori normativi Le politiche governative sulle materie prime possono essere un fattore importante nella determinazione dei prezzi. Se il governo impone tasse sulle importazioni di acciaio, i prezzi interni dell'acciaio aumenteranno sia sul mercato spot che su quello a termine

- Mercati internazionali: i prezzi delle materie prime sui mercati internazionali in una certa misura influenzano i prezzi delle materie prime sui mercati spot e forward.

Ora passiamo ai contratti futures …… ..

Contratti futures su materie prime

Cos'è un contratto futures?

In un senso semplice, futures e forward sono essenzialmente gli stessi, tranne per il fatto che il contratto futures avviene su una borsa futures, che agisce come un mercato tra acquirenti e venditori.

Nel caso dei futures, l'acquirente di un contratto è considerato un "detentore di una posizione lunga" e un venditore è un "detentore di una posizione corta". Nel caso dei futures, per evitare il rischio di inadempimento del contratto, entrambe le parti devono depositare un certo margine percentuale del valore del contratto con una terza parte di reciproca fiducia. Generalmente, nel trading di futures sull'oro, il margine varia tra il 2% e il 20% a seconda della volatilità dell'oro nel mercato spot.

Come vengono determinati i prezzi dei futures?

Il prezzo dei contratti futures è più o meno lo stesso dei contratti a termine come spiegato sopra

Commercianti di futures:

I commercianti di futures sono generalmente Hedger o speculatori. Gli hedge traders hanno generalmente un interesse nell'attività sottostante e sono disposti a coprire la merce / valuta / azione per il rischio di variazioni di prezzo

Ad esempio, un produttore di acciaio che importa carbone dall'Australia attualmente e al fine di ridurre la volatilità delle variazioni dei prezzi, copre sempre gli acquisti di carbone su un contratto a termine trimestrale dove concorda con il venditore il primo giorno del trimestre finanziario per fornire carbone a un prezzo definito indipendentemente dai movimenti di prezzo durante il trimestre. Quindi, in questo caso, il contratto è forward / future e l'acquirente ha l'intenzione di acquistare la merce e non ha intenzione di realizzare un profitto dalle variazioni di prezzo.

Speculatori

Questi realizzano un profitto prevedendo i movimenti del mercato e aprendo un contratto derivato (Futures o forward) relativo alla merce e mentre non hanno alcun uso pratico della merce o nessuna intenzione di prendere effettivamente o effettuare la consegna dell'asset sottostante.

Contratti di opzioni su materie prime

Un'opzione è un contratto che conferisce all'acquirente (chi è il proprietario o il detentore dell'opzione) il diritto, ma non l'obbligo, di acquistare o vendere un'attività sottostante a un prezzo di esercizio specificato in una data specifica, a seconda della forma di l'opzione.

Il prezzo di esercizio non è altro che un prezzo previsto futuro determinato sia dall'acquirente che dal venditore dell'opzione della merce o del titolo sottostante. Il prezzo di esercizio può essere fissato in riferimento al prezzo spot della merce o del titolo sottostante alla data di acquisto di un'opzione o può essere fissato a un premio (Più) o uno sconto (Meno)

Diciamo che il 1 ° ottobre, il prezzo delle azioni dell'acciaio Tata è INR 250 e il premio (costo) è INR 10 per azione per un Dec Call il prezzo di esercizio è INR 300. Il prezzo totale del contratto è INR 10 x 100 = 1.000 INR. In realtà, dovresti anche prendere in considerazione le commissioni, ma le ignoreremo per questo esempio.

Ricorda, un contratto di stock option è l'opzione di acquistare 100 azioni; ecco perché devi moltiplicare il contratto per 100 per ottenere il prezzo totale. Il prezzo di esercizio di INR 300 significa che il prezzo delle azioni deve salire oltre INR 300 prima che l'opzione call abbia valore; inoltre, poiché il contratto è di 10 INR per azione, il prezzo di pareggio sarebbe di 310 INR (300 INR + 10 INR).

Quando il prezzo delle azioni è INR 250, è inferiore al prezzo di esercizio di INR 300, quindi l'opzione è inutile. Ma non dimenticare che hai pagato INR 1000 per l'opzione, quindi al momento sei sceso di questo importo.

A dicembre, se il prezzo delle azioni è INR 350. Sottrai quanto hai pagato per il contratto e il tuo profitto sarà (INR 350- INR 310) x 100 = INR 4000. Potresti vendere le tue opzioni, che si chiama "chiusura della tua posizione", e prendi i tuoi profitti - a meno che, ovviamente, non pensi che il prezzo delle azioni continuerà a salire.

D'altra parte entro la data di scadenza, se il prezzo delle azioni scende a INR 230. Poiché questo è inferiore al nostro prezzo di esercizio di INR 300 e non c'è più tempo, il contratto di opzione è inutile. Ora siamo scesi all'investimento iniziale di INR 1000 (INR 10 * 100).

Valutazione o prezzo di un contratto di opzioni:

Il valore di un'opzione può essere derivato utilizzando una varietà di tecniche quantitative. Il modello più semplice è il modello Black Scholes.

In generale, i modelli di valutazione delle opzioni standard dipendono dai seguenti fattori.

- Il prezzo di mercato corrente di un titolo sottostante

- Il prezzo di esercizio dell'opzione (in relazione al prezzo di mercato corrente della merce sottostante)

- Costo per mantenere una posizione del titolo sottostante (incl. Interessi / dividendi)

- Volatilità futura stimata del prezzo del titolo sottostante per tutta la durata dell'opzione.

- Il tempo alla scadenza insieme a eventuali restrizioni su quando può verificarsi l'esercizio.

Spero che ora capiate cosa sono i derivati su materie prime (Forward / Futures / Opzioni) e i meccanismi di prezzo.

Altri articoli derivati -

Original text

- Significato dei derivati incorporati

- Derivati sui tassi di interesse

- Che cos'è la scrittura di opzioni put?

- Definizione delle strategie di trading di opzioni <