Cos'è il coefficiente di capitale circolante?

Il coefficiente di capitale circolante è il rapporto che aiuta a valutare la performance finanziaria e lo stato di salute dell'azienda dove il rapporto inferiore a 1 indica la probabilità di problemi finanziari o di liquidità in futuro per l'azienda ed è calcolato dividendo il totale delle attività correnti di la società con il totale delle passività correnti.

Formula

Rapporto capitale circolante = Attività correnti ÷ Passività correnti

In generale, può essere interpretato come segue:

- Se questo rapporto è compreso tra 1,2 e 1,8 - Questo è generalmente considerato un rapporto equilibrato e si presume che la società sia in buona salute per pagare le proprie responsabilità.

- Se è inferiore a 1 - È noto come capitale circolante negativo, il che significa generalmente che l'azienda non è in grado di pagare le proprie passività. Un capitale circolante costantemente negativo può anche portare al fallimento. (Una spiegazione dettagliata è fornita in un segmento successivo)

- Se questo rapporto è maggiore di 2, la Società potrebbe avere fondi in eccesso e inattivi che non vengono utilizzati correttamente. Non dovrebbe essere così, poiché anche il costo opportunità dei fondi inutilizzati è elevato.

Tuttavia, questi rapporti generalmente differiscono in base al tipo di settore e non avranno sempre senso.

Esempio

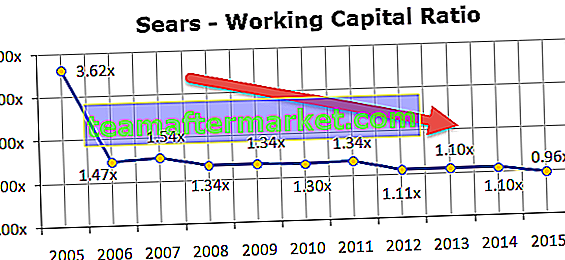

Il titolo Sears Holding è sceso del 9,8% a causa delle continue perdite e dei risultati trimestrali scadenti. Anche l'equilibrio di Sears non sembra troppo buono. Moneymorning ha nominato Sears Holding come una delle cinque società che potrebbero fallire presto.

Soprattutto se controlli la situazione del capitale circolante di Sears Holdings e calcoli il coefficiente del capitale circolante, noterai che questo rapporto è diminuito continuamente negli ultimi 10 anni circa. Questo rapporto inferiore a 1.0x non è sicuramente buono.

Componenti

Esaminiamo le componenti critiche del coefficiente di capitale circolante: attività correnti e passività correnti.

Attività correnti:

In termini generali, le attività correnti includono contanti e altre attività che possono essere convertite in contanti entro un anno.

fonte: Colgate 2015 10K

Esempi di attività correnti sono:

- Investimento a breve termine in fondi comuni di investimento

- Crediti

- Inventario (composto da materie prime, prodotti in corso di lavorazione e prodotti finiti)

- saldo bancario

Passività correnti:

Le passività correnti sono tali che saranno esigibili entro un anno o dovranno essere pagate entro un anno.

fonte: Colgate 2015 10K

Esempi di passività correnti sono:

- È possibile pagare per questi account

- Note pagabili (entro un anno)

- Altre spese sono generalmente pagabili in un mese, come uno stipendio, una fornitura di materiale, ecc.

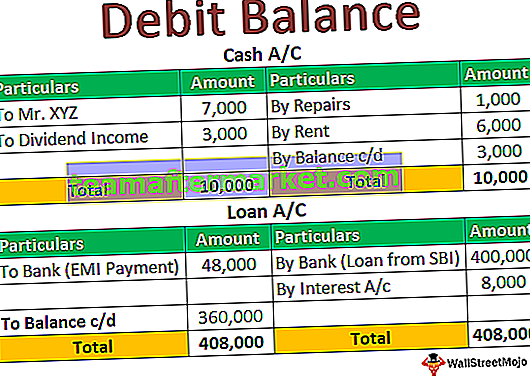

Calcoliamo dal capitale circolante per Colgate dalle immagini sopra.

Qui, Attività correnti = Disponibilità liquide ed equivalenti + Conti crediti + Inventari + Altre attività correnti

- Attività correnti (2015) = $ 970 + $ 1.427 + $ 1.180 + $ 807 = $ 4.384

Passività correnti = Titoli e prestiti pagabili + Parte corrente del debito a lungo termine + Conti da pagare + Imposte sul reddito maturate + Altri ratei

- Passività correnti (2015) = $ 4 + $ 298 + $ 1.110 + $ 277 + $ 1.845 = $ 3.534

Capitale circolante (2015) = Attività correnti (2015) - Passività correnti (2015)

- Capitale circolante (2015) = $ 4,384 - $ 3,534 = $ 850

- Rapporto di capitale circolante (2015) = $ 4,384 / $ 3,534 = 1,24x

Questo rapporto è noto anche come rapporto corrente

Variazioni del coefficiente di capitale circolante

Come spiegato sopra, il capitale circolante è una figura dinamica e continua a cambiare con la variazione di entrambe le attività / passività. La tabella seguente riassume gli effetti delle variazioni nelle singole componenti del capitale circolante:

| Componenti del capitale circolante | Modificare | Effetto sul capitale circolante |

| Attività correnti | Aumentare | Aumentare |

| Diminuire | Diminuire | |

| Passività correnti | Aumentare | Diminuire |

| Diminuire | Aumentare |

Capitale circolante vs liquidità

Come discusso in precedenza, il capitale circolante è la differenza tra le sue attività e passività correnti. Si tratta di dati finanziari indipendenti che possono essere ottenuti dal bilancio di una società. Non è una prova della posizione di liquidità di una società.

Facci capire questo con l'aiuto di un esempio:

| Particolari | WC aziendale | Azienda Liquid |

| Attività correnti | 500 | 1000 |

| Passività correnti | 500 | 500 |

| Rapporto di capitale circolante | 1: 1 | 2: 1 |

Nel caso precedente, Company Liquid sembra essere più liquido rispetto a Company WC. Ora, includiamo alcuni dettagli in più nella tabella sopra

| Particolari | WC aziendale | Azienda Liquid |

| Periodo medio di incasso (crediti a / c) | 30 giorni | 120 giorni |

| Periodo medio di pagamento (A / cs da pagare) | 60 giorni | 90 giorni |

Prendendo le due statistiche precedenti, è chiaro che Company WC sarà in grado di generare denaro in un modo più efficiente piuttosto che Company Liquid. Il coefficiente di capitale circolante da solo non è sufficiente per determinare la liquidità. Sono inoltre richiesti i seguenti altri indicatori finanziari:

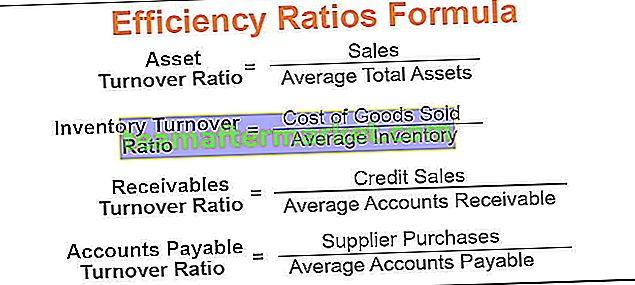

- Formula giorni in sospeso inventario = Costo delle vendite giornaliero ÷ Inventario medio

- Formula giorni di vendita in sospeso = Vendite nette al giorno ÷ Contabilità clienti media

- Formula giorni pagabili in sospeso = Costo delle vendite al giorno ÷ Conto fornitori medio

Queste misurano i rispettivi fatturati, ad esempio, i giorni di inventario in sospeso indicano quante volte l'inventario è stato venduto e sostituito in un dato anno.

I tre degli indicatori di cui sopra possono essere utilizzati per misurare il Cash Conversion Cycle (CCC), che indica il numero di giorni necessari per convertire le attività correnti nette in contanti. Più lungo è il ciclo, più a lungo l'azienda ha i suoi fondi utilizzati come capitale circolante senza guadagnarne un ritorno. Quindi l'azienda dovrebbe mirare a ridurre al minimo il CCC il più possibile.

Cash Conversion Cycle (CCC) = giorni di inventario in sospeso + giorni di vendite in sospeso - giorni da pagare in sospeso

Il Cash Conversion Cycle (CCC) sarà una misura migliore per determinare la liquidità dell'azienda piuttosto che il suo coefficiente di capitale circolante.

Post utile

Original text

- Rapporto rapido rispetto alle differenze del rapporto corrente

- Formula del ciclo di conversione in contanti

- Asset Turnover Ratio Significato

- Equity Turnover Ratio Esempio <