Cos'è la misura M2?

La misura M2 è una versione estesa e più utile dell'indice di Sharpe che ci fornisce il rendimento del portafoglio corretto per il rischio moltiplicando l'indice di Sharpe per la deviazione standard di qualsiasi indice di mercato di riferimento e aggiungendo successivamente un rendimento privo di rischio.

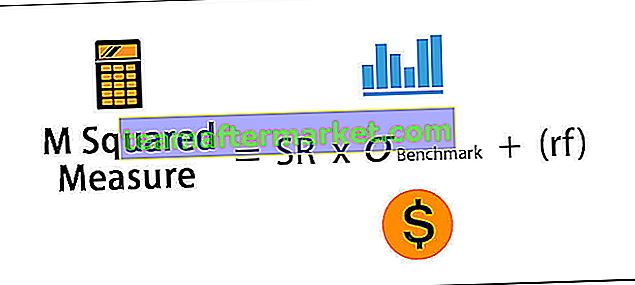

Formula e passaggi per calcolare la misura M2

Per il calcolo dell'M2 verrà calcolato innanzitutto lo Sharpe ratio (annuale). Lo Sharpe ratio calcolato sarà quindi utilizzato per ricavare la M al quadrato moltiplicando lo Sharpe ratio per la deviazione standard del benchmark. Qui il benchmark sarà scelto dalla persona che calcola la misura M2.

Esempi di benchmark standard potrebbero essere l'indice MSCI World, l'indice S & P500 o qualsiasi altro indice generale. Dopo aver moltiplicato l'indice di Sharpe per la deviazione standard del benchmark, verrà aggiunto il tasso di rendimento privo di rischio.

Di seguito sono riportati i passaggi o le formule per il calcolo della misura M2.

Fase 1: calcolo dell'indice di Sharpe (annualizzato)

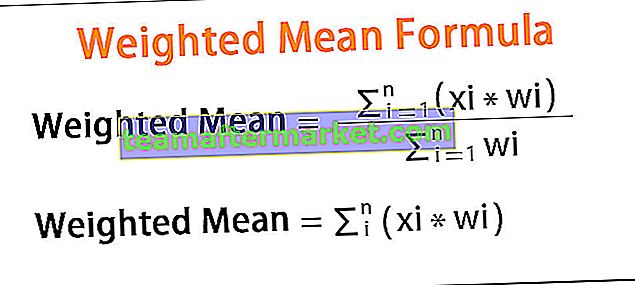

Formula del rapporto di Sharpe (SR) = (r p - r f ) / σ p

Dove,

- r p = rendimento del portafoglio

- r f = tasso di rendimento privo di rischio

- σ p = deviazione standard dell'eccesso di rendimento del portafoglio

Passaggio 2: moltiplicare l'indice di Sharpe calcolato nel passaggio 1 con la deviazione standard del benchmark

= SR * σ benchmark

Dove,

- σ benchmark = deviazione standard del benchmark

Passaggio 3: aggiunta del tasso di rendimento privo di rischio al risultato derivato nel passaggio 2

Misura M al quadrato = SR * σ benchmark + (r f )

Con l'equazione come derivata sopra per il calcolo della misura Modigliani – Modigliani, si può vedere che la misura M2 è un eccesso di rendimento che è ponderato sulla deviazione standard del benchmark e del portafoglio che aumenta con il tasso di rendimento privo di rischio.

Esempio per calcolare la misura M al quadrato

Utilizzare il portafoglio di mercato con il portafoglio di investitori per calcolare la misura Modigliani – Modigliani.

Dato:

Calcolo della performance corretta per il rischio di Modigliani (RAP)

Passaggio 1: calcolo dell'indice di Sharpe

- Rapporto di Sharpe (SR) = (26– 12) / 7

- Rapporto di Sharpe (SR) = 14/7

- Rapporto di Sharpe (SR) = 2

Passaggio 2: calcolo della misura M2

M2 = SR * σ benchmark + (r f )

M2 = 12 + (12)

M2 = 24%

Vantaggi

- È una metrica della performance corretta per il rischio che è di facile interpretazione.

- La misura M2 è più utile se confrontata con il rapporto di Sharpe da cui deriva perché è scomodo interpretare il rapporto di Sharpe quando lo stesso è negativo.

- Inoltre, potrebbe essere difficile confrontare i rapporti di Sharpe direttamente da diversi investimenti. Ad esempio, se si volesse confrontare due diversi portafogli uno con Sharpe ratio di 0,60 e un altro con −0,60, allora sarebbe difficile concludere che sia peggio il secondo portafoglio.

- Lo stesso è nel caso di un'altra misura come il rapporto Treynor, il rapporto Sortino e altri rapporti che vengono calcolati in termini di rapporto. Questo problema viene superato nella performance di Modigliani risk adjusted in quanto è in unità di rendimento percentuale che può essere interpretata immediatamente e facilmente da tutti gli investitori.

- Quindi, è facile conoscere la differenza tra i due o più portafogli di investimento. Come M2 i valori del portafoglio 1 è del 5,4% e del secondo portafoglio è del 5,9%, quindi mostra che c'è una differenza di 0,5% di rendimento aggiustato per il rischio con la rischiosità aggiustata con il portafoglio di riferimento.

- Così aiuta a confrontare i due diversi portafogli.

Svantaggi

- I dati utilizzati per il calcolo delle misure M2 incorporano solo il rischio storico.

- Il gestore del portafoglio può manipolare le misure che cercano di migliorare la loro storia di rendimenti aggiustati per il rischio.

Punti importanti della misura M2

- Calcolare il rendimento del portafoglio sarà uguale alla misura M2 quando la deviazione standard del portafoglio è uguale alla deviazione standard del benchmark. Ciò accade generalmente quando il portafoglio replica un indice.

- La misura M quadrato ha anche un'alternativa in cui verrà utilizzata la componente di rischio sistematico al posto della componente di volatilità completa. Lo stesso tuttavia sarà un buon indicatore solo se il portafoglio in esame è un portafoglio ben diversificato perché una diversificazione insufficiente può portare a una sottostima della rischiosità del portafoglio poiché in quel caso rimarrà un rischio idiosincratico.

- La misura M2 è derivata direttamente dal rapporto di Sharpe, quindi qualsiasi ordine di portafoglio che utilizza la misura M2 sarà esattamente lo stesso dell'ordine di portafoglio che utilizza il rapporto di Sharpe.

- La misura M2 aiuta a misurare i rendimenti dei portafogli dopo aver aggiustato il rischio associato, cioè misura il rendimento corretto per il rischio dei diversi portafogli di investimento rispetto a un benchmark.

- La misura M2 è anche nota come M quadrato, misura Modigliani – Modigliani, RAP o Modigliani performance aggiustata per il rischio.

- Si può interpretare la misura M2 come la differenza tra l'eccesso di rendimento in scala del portafoglio con quello del mercato, dove il portafoglio in scala ha una volatilità uguale a quella del mercato.

- La misura M al quadrato è calcolata dal famoso e ampiamente utilizzato 'Sharpe ratio' con l'ulteriore vantaggio che è in unità del rendimento percentuale che lo rende più intuitivo per l'interpretazione da parte dell'utente

Conclusione

La misura M2 è utile per sapere che con la quantità specificata di rischio assunto, quanto bene il portafoglio sta ricompensando l'investitore, in relazione al portafoglio di riferimento e al tasso di rendimento privo di rischio. Quindi, se si considera un investimento che presenta un rischio maggiore rispetto al portafoglio di riferimento, con un piccolo vantaggio in termini di prestazioni, allora potrebbe avere una performance aggiustata per il rischio inferiore rispetto a un altro portafoglio in cui c'è meno rischio in relazione a la stessa quantità di rendimento. È di facile interpretazione e utile rispetto a due o più portafogli da parte dell'utente.