Cos'è il controllo ostile?

Un'acquisizione ostile è una sorta di acquisizione da parte della società target da parte di un'altra società denominata società acquirente, dove anche se la gestione della società target non è a favore dell'acquisizione, ma l'offerente utilizza comunque altri canali per acquisire la società come l'acquisizione della società mediante offerta pubblica di acquisto mediante offerta diretta al pubblico di acquisto delle azioni della società target al prezzo prefissato, superiore ai prezzi di mercato prevalenti.

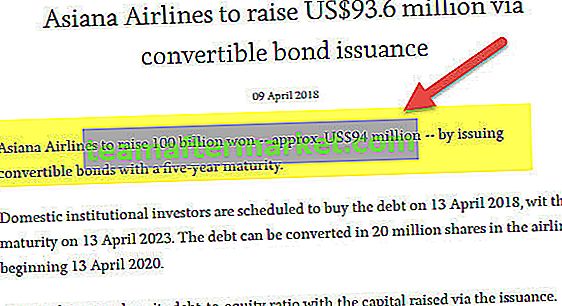

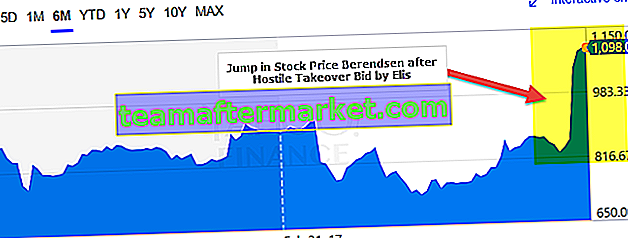

Si nota dall'alto che la società francese di servizi di lavanderia Elis ha presentato un'offerta pubblica di acquisto ostile valutando l'azienda oltre 2 miliardi di euro.

Esempi delle migliori acquisizioni ostili di tutti i tempi

| AOL e Time Warner | 2000 | $ 164 miliardi | Quando AOL ha annunciato che stava rilevando la Time Warner, molto più grande e di successo, è stato pubblicizzato come uno dei più grandi affari del periodo. |

| Sanofi-Aventis e Genzyme Corp | 2010 | 24,5 miliardi di dollari | Sanofi ha combattuto una dura battaglia per acquisire la società di biotecnologie Genzyme nel 2010. La società doveva offrire un premio significativamente più alto di quello che inizialmente voleva e ha assunto il controllo di circa il 90% della sua società target. |

| Nasdaq OMX / IntercontinentalExchange e NYSE Euronext | 2011 | $ circa 13,4 miliardi | Nel 2011, NASDAQ e Intercontinental Exchange volevano acquisire il NYSE con un'offerta non sollecitata. Tuttavia, il Nasdaq alla fine ha dovuto ritirare la sua offerta a causa della direttiva della Divisione Antitrust del Dipartimento di Giustizia degli Stati Uniti |

| Icahn Enterprises e Clorox | 2011 | Circa. $ 12,6 miliardi | Anni fa, Carl Icahn lanciò un'offerta pubblica di acquisto ostile contro Clorox. Si è offerto di subentrare a $ 7,65 per azione, che rappresentava un premio del 12% circa. Clorox ha rifiutato l'offerta e ha utilizzato una strategia di pillola avvelenata per proteggersi da varie offerte simili in futuro. |

Strategie per un'acquisizione ostile

Una società che mira a un'acquisizione ostile può affrontare questo problema in due modi principali, vale a dire: offerta pubblica di acquisto e lotta per procura .

# 1 - Offerta di gara

Offerta pubblica di acquisto quando una società o un gruppo di investitori offre di acquistare le azioni di maggioranza della società target a un prezzo superiore al prezzo di mercato e tale offerta viene presentata al consiglio di amministrazione che può rifiutarla. In queste circostanze, l'offerente può presentare l'offerta direttamente agli azionisti. I soci, a loro volta, possono decidere di accettare l'offerta se ne trovano merito. Solo quando la maggioranza degli azionisti decide di accettare l'offerta, ha luogo la vendita delle azioni.

# 2 - Proxy Battle

Proxy Battle, d'altra parte, è una lotta piuttosto ostile per il controllo di un'organizzazione.

Il diagramma ad albero decisionale sopra mostra l'intero processo che sta dietro l'offerta pubblica di acquisto ostile. L'offerta mirata è definita ostile quando l'offerente sceglie deliberatamente di non informare l'azienda target dell'offerta non richiesta. Naturalmente, in tale scenario, anche un proxy contest sarà ritenuto inamabile dal management esistente. Anche un acquisto del 5% di azioni della società target o quella che viene definita una "posizione di toehold" può essere considerato ostile o amichevole a seconda della situazione. In realtà, è l'intenzione dietro l'acquisto di Toehold che determina il modo in cui viene vista l'acquisizione ostile. Potrebbe ancora essere definito amichevole se l'acquisto è guidato da una riduzione dei costi di transazione o dall'ottenimento di una posizione strategica nell'asta. Però,se un appiglio acquistato con l'intenzione di acquisire autorità sulla gestione sarà definitivamente considerato ostile. Il percorso di acquisizione ostile sembra essere pieno di colpi di scena. Un'offerta iniziata inizialmente come amichevole potrebbe anche trasformarsi in ostile a tempo debito.

Strategie di difesa ostile di acquisizione

Poiché questa offerta pubblica di acquisto ostile non è gradita, la società target adotta varie strategie di difesa di acquisizione ostile (fattori reattivi e preventivi) come-

# 1 - Difesa dei maccheroni

Un bel nome da schioccare le labbra, non è vero. Su un fronte più tecnico, una difesa maccheroni prevede che una società emetta un gran numero di obbligazioni con la situazione che devono essere rimborsate a caro prezzo se la società viene rilevata. Quando le obbligazioni di una società vengono rimborsate a un prezzo eccessivamente più alto, l'accordo sembra economicamente poco allettante. Questa strategia difensiva funziona su due fronti. Dopo aver reso poco attraente l'affare, limita anche i poteri del potenziale acquirente. L'espansione dei maccheroni una volta cotti è stata usata come un'allegoria per descrivere che il rimborso di obbligazioni a prezzi più alti aumenta il costo della presa di potere ostile. In realtà è un osso duro per un potenziale acquirente quando il prezzo di rimborso dell'obbligazione aumenta.

Supponiamo che la società A stia tentando con la forza di acquisire la società B. Il management dell'azienda target non vuole portare avanti l'affare perché potrebbe non sembrare loro abbastanza allettante o non hanno la per gestire con successo l'azienda. Anche i timori aggiuntivi di ristrutturazioni aziendali e licenziamenti incombono. In tal caso, l'azienda B potrebbe decidere di optare per la strategia dei maccheroni. Possono emettere obbligazioni per $ 100 milioni che saranno rimborsabili al 200% del valore nominale. Quindi, chiunque abbia investito $ 2000 dovrà essere pagato $ 4000 che gonfierà il costo complessivo di acquisizione e alla fine dissuaderà l'acquirente dal portare avanti l'offerta.

# 2 - Pillola velenosa

Una pillola avvelenata è un meccanismo di difesa popolare per una "società bersaglio" in cui utilizza la questione dei diritti degli azionisti come tattica per rendere l'accordo di acquisizione ostile costoso o meno attraente per i predoni. Questa strategia funge anche da strumento per rallentare la velocità di potenziali tentativi ostili in futuro. Le pillole velenose sono generalmente adottate dal Consiglio di amministrazione senza l'approvazione degli azionisti. Viene inoltre fornito con una disposizione che i diritti associati possono essere modificati o riscattati dal consiglio quando richiesto. Questo per obbligare indirettamente a trattative dirette tra l'acquirente e il Consiglio, in modo da creare le basi per un migliore potere contrattuale.

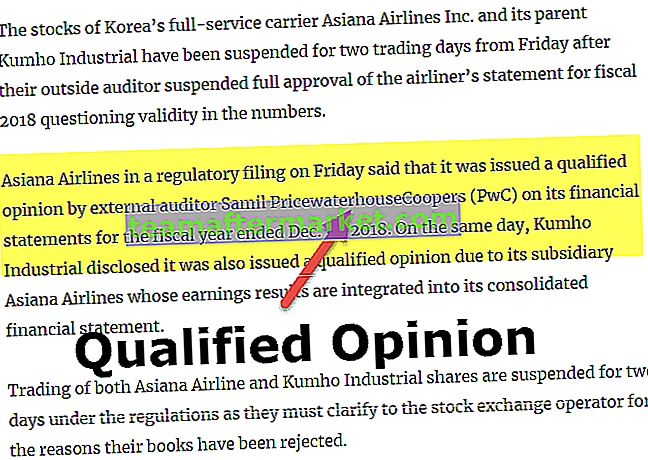

Carl Icahn, un investitore istituzionale, ha colto Netflix alla sprovvista nel 2012 acquisendo il 10% del capitale dell'azienda. Quest'ultimo ha risposto emettendo un piano per i diritti degli azionisti come una "pillola velenosa", una mossa che ha infastidito Carl Icahn a non finire. Un anno dopo, ha tagliato la sua partecipazione al 4,5% e Netflix ha terminato il suo piano di emissione corretta nel dicembre 2013

fonte: money.cnn.com

# 3 - Politica della Terra bruciata

Scorched Earth Policy è un termine preso in prestito dal gergo militare. Il più delle volte nell'esercito, i generali ordinano ai soldati di distruggere qualsiasi cosa e tutto ciò che potrebbe essere di potenziale utilità per l'esercito avversario. Secondo questa tattica difensiva, le società svendono le loro attività più importanti o obbligano le società acquirenti a sottoscrivere obblighi contrattuali a lungo termine.

# 4 - Paracadute d'oro

Tecnicamente, Golden Parachute è definito come un contratto tra la Società e il suo top management che prevede che ai dirigenti saranno offerti notevoli vantaggi in caso di cessazione di quest'ultimo a seguito dell'attività di ristrutturazione. Questi vantaggi di solito includono bonus in denaro, stock option, un pacchetto pensionistico, prestazioni mediche e, naturalmente, un bel pagamento di fine rapporto. Viene anche utilizzato come strumento per un meccanismo anti-acquisizione o pillola avvelenata per dissuadere qualsiasi potenziale fusione. La quantità di benefici o compensi promessi alla crema della società potrebbe indurre molti acquirenti a modificare la loro decisione di acquisizione ostile.

Da quando Verizon ha accettato di acquistare Yahoo, l'industria è stata in fermento con l'esorbitante Golden Parachute che Marissa Mayer (CEO di Yahoo) avrebbe volato nel caso in cui la prima decidesse di licenziarla.

fonte: Yahoo Schedule 14A

# 5 - Gioiello della corona

Questa è una strategia abbastanza simile alla Scorched Earth Policy. In questo caso, la vendita di beni da parte della società target durante un'offerta ostile si concentra principalmente su quelli di maggior valore (Crown Jewel). Ciò viene fatto partendo dal presupposto che la vendita di tali attività renderà la società meno attraente per i potenziali acquirenti. Ciò potrebbe eventualmente costringere la società acquirente a ritirare l'offerta.

Tuttavia, c'è un altro modo in cui questa strategia può essere implementata. La società target sceglie di vendere i suoi beni più preziosi a una società amichevole, nota anche come White Knight e in seguito, quando la società acquirente rinuncia alla sua decisione per un'acquisizione ostile, la società target riacquista i suoi beni dal White Knight a un predeterminato prezzo.

# 6 - Trappola per aragoste

Un altro meccanismo di difesa popolare è Lobster Trap. In questo, la società target emette un mandato in cui le persone con più del 10% di titoli convertibili (incluse obbligazioni convertibili, azioni privilegiate convertibili e warrant) sono dissuase dal trasferire questi titoli in azioni con diritto di voto. Qui gli individui con più del 10% di proprietà sono simboli di grandi pesci o aragoste.

Effetto dell'acquisizione ostile sugli azionisti

Di solito, le azioni della società target sono aumentate. Quando un gruppo di investitori o società di acquisizione percepisce che la direzione non sta massimizzando il valore per gli azionisti, si rivolgono direttamente agli azionisti per acquistare le loro azioni a un prezzo superiore al valore di mercato. Allo stesso tempo, si impegnano in alcune tattiche per rovesciare la gestione e creare un'idea tra il pubblico, i media e gli azionisti che la nuova gestione sia la necessità del momento.

Come si vede, il prezzo delle azioni di Berendsen è balzato dopo l'offerta pubblica di acquisto ostile di Elis da 2 miliardi di euro.

fonte: Yahoo Finance

Di conseguenza, c'è un'ulteriore domanda di quote di mercato. Quella che segue è un'aspra lotta per il controllo dell'azienda. Le acquisizioni ostili non sono altro che una battaglia contro la gestione esistente. Solo quando gli azionisti hanno l'acume di giudicare la visione del management in contrapposizione ai profitti allettanti offerti da un'acquisizione ostile, può essere realizzato un certo valore da essa.

Gli aumenti del prezzo delle azioni seguono un percorso piuttosto complicato nel processo di riacquisto delle azioni. Anche se alla fine vengono effettuate le acquisizioni di ostili, queste implicano che la direzione faccia determinate offerte amichevoli per gli azionisti. Di solito, queste offerte sono fatte in modo che gli azionisti rifiutino l'offerta pubblica di acquisto ostile.

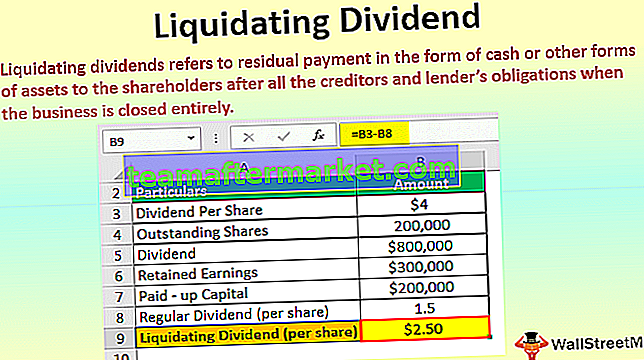

La maggior parte delle volte queste offerte includono dividendi speciali, riacquisto di azioni proprie e spin-off. Tutte queste misure fanno aumentare il prezzo del titolo nel breve e nel lungo termine. Cerchiamo di capire in dettaglio ciascuna di queste offerte. I dividendi speciali sono pagamenti una tantum agli azionisti. Questi aumentano il sentiment degli azionisti e fanno apparire il titolo più attraente soprattutto negli scenari in cui i tassi di interesse sono bassi. Il riacquisto di azioni crea una maggiore domanda di azioni e ne riduce l'offerta. Gli spinoff sono decisioni strategiche per cedere unità aziendali non core per mostrare valutazioni più elevate e fornire una visione e un business più mirati per gli azionisti.

Conclusione

Anche se la maggior parte delle aziende si batte contro acquisizioni ostili, non è esattamente chiaro il motivo per cui lo fanno. Molti esperti e analisti ritengono che, poiché gli acquirenti pagano agli azionisti un sovrapprezzo sul prezzo delle azioni, ciò sia sempre vantaggioso per la società target. Un altro aspetto della storia è che gli offerenti si assumono enormi debiti per disporre i fondi al fine di pagare l'importo del premio agli azionisti della società target. Questo, a sua volta, fa diminuire il valore delle azioni della società acquirente.

Tuttavia, alcuni analisti ritengono che le acquisizioni ostili abbiano un effetto negativo sull'economia in generale. Quando un'azienda ne rileva un'altra con la forza, la direzione può avere una comprensione limitata o nulla del modello di business dell'azienda target, della sua cultura lavorativa o della sua tecnologia. Fondamentalmente, sarà un'acquisizione senza sinergie e tale attività di fusione e acquisizione non potrà mai avere successo nel lungo periodo.

In un'acquisizione ostile, sia la società target che la società acquirente devono sostenere costi elevati a tutti i livelli. L'azienda target vive nella costante paura di un'acquisizione ostile che crea un senso di insicurezza tra di loro e ne ostacola il progressivo funzionamento. Di conseguenza, le società target hanno sostenuto molti costi nell'intraprendere strategie di difesa.

Tuttavia, il risultato di acquisizioni ostili, come ogni altra Fusione e acquisizione, non può essere generalizzato e quindi è difficile trarre una conclusione indipendentemente dal fatto che abbiano successo o meno. L'analisi costi-benefici deve essere effettuata caso per caso. Alcune delle acquisizioni ostili sono state condannate, mentre altre hanno portato al consolidamento del settore e ad aziende abbastanza forti.