Quali sono le componenti del capitale circolante?

I componenti principali del capitale circolante sono le sue attività e passività correnti e la differenza tra loro costituisce il capitale circolante di un'azienda. Le attività correnti comprendono principalmente crediti commerciali, inventario e saldi bancari e di cassa e le passività correnti comprendono principalmente debiti commerciali. La gestione efficiente di questi componenti non solo garantisce la redditività dell'attività, ma garantisce anche il regolare svolgimento dell'attività.

4 Componenti principali del capitale circolante

- Crediti commerciali

- Inventario

- Contanti e saldi bancari

- Debiti commerciali

Parliamo di ciascuno di essi in dettaglio -

# 1 - Crediti commerciali

- I crediti commerciali costituiscono una parte significativa dell'attivo corrente e, quindi, del capitale circolante. Comprende inoltre l'importo dovuto per effetti attivi attivi. Questi sono l'importo in cui l'attività è di proprietà dei suoi clienti. Una politica di gestione artigianale dei crediti contribuisce notevolmente a garantire la tempestiva riscossione e l'eliminazione di eventuali crediti inesigibili per l'azienda.

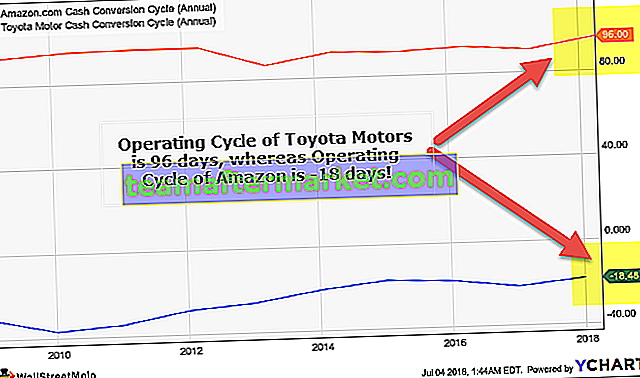

- Ogni settore ha un ciclo commerciale specifico e le imprese devono garantire di mantenere il ciclo dei crediti commerciali in linea con il settore. Un periodo di crediti commerciali più esteso si tradurrà in una raccolta ritardata di denaro, con un impatto sul ciclo di conversione in contanti dell'attività.

- L'importanza del credito commerciale è ugualmente rafforzata come la maggior parte degli analisti, mentre si valuta un rapporto di rotazione dei crediti di controllo aziendale per comprendere l'efficienza della gestione del capitale circolante nella riscossione dei pagamenti per le vendite di crediti intraprese dall'azienda e anche per derivare i crediti inesigibili contratti dall'azienda .

# 2 - Inventario

- L'inventario è un'altra parte significativa delle attività correnti e, senza dubbio, costituisce una componente integrante della gestione del capitale circolante. Una buona gestione delle scorte è essenziale poiché è responsabile del corretto controllo dell'inventario dalla fase delle materie prime a quella dei prodotti finiti.

- La gestione dell'inventario inizia con il controllo dell'inventario e prevede l'acquisto tempestivo, lo stoccaggio adeguato e l'utilizzo efficiente per mantenere un flusso uniforme e ordinato dei prodotti finiti per soddisfare l'impegno tempestivo dell'azienda e allo stesso tempo evitare l'eccesso di capitale circolante nella detenzione delle scorte. comportare un ritardo nel ciclo di conversione del contante e aumentare anche il rischio di obsolescenza e aumentare il fabbisogno di capitale circolante che impatta negativamente sulla redditività dell'azienda.

L'inventario può essere valutato dall'azienda in diversi modi elencati di seguito:

- Inventario FIFO

- Last in First Out Accounting

- Metodo della media ponderata

La scelta di uno dei tre metodi di cui sopra ha un impatto sulle attività correnti segnalate dall'azienda e, di conseguenza, sul capitale circolante dell'azienda come magazzino. Alcune delle tecniche di controllo delle scorte più popolari per effettuare la gestione del capitale circolante sono le seguenti:

Piano Min Max

Il metodo più antico e convenzionale che ruota attorno alla determinazione del massimo e del minimo di ogni articolo in magazzino deve essere mantenuto seguendo l'uso, i requisiti e il margine di sicurezza per garantire che l'azienda non perda il rischio di esaurimento scorte e anche per evitare il problema di eccesso di scorte in quanto influisce negativamente sul capitale circolante.

Ordina il sistema di ciclismo

Con questo sistema di gestione dell'inventario, le quantità di ciascun articolo in magazzino vengono riviste periodicamente, che è predeterminato dalla direzione in base al ciclo di produzione e l'ordine viene inserito in base al livello delle scorte e al probabile tasso di esaurimento prima della successiva revisione periodica.

Analisi ABC

Con questa tecnica di gestione dell'inventario, i diversi articoli in magazzino vengono classificati in base al loro valore monetario. Gli articoli di alto valore sono seguiti da vicino e gli articoli di basso valore sono dedicati a spese minime per garantire un controllo adeguato delle scorte e un'allocazione efficiente.

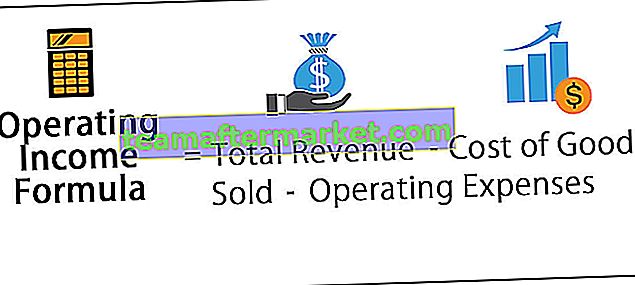

# 3 - Contanti e saldi bancari

Si dice che la liquidità sia il re e anche una componente essenziale dell'attivo corrente e la liquidità coinvolge non solo la liquidità ma tutti i titoli liquidi che possono essere prontamente convertiti in contanti. Una corretta gestione della liquidità contribuisce notevolmente a mantenere in ordine il ciclo del capitale circolante e consente all'azienda di gestire il proprio ciclo operativo. Inoltre, l'efficienza aziendale è determinata dalla quantità di flusso di cassa libero per l'azienda (FCFF) che genera. Inoltre, un corretto utilizzo del contante garantisce alle aziende di ottenere sconti commerciali e migliorare il ciclo di conversione del contante, che è un parametro fondamentale per analizzare il ciclo del capitale circolante di qualsiasi azienda.

# 4 - Debiti commerciali

- I debiti commerciali costituiscono una parte significativa delle passività correnti. Comprende inoltre l'importo dovuto per cambiali. Questi sono gli importi che l'azienda deve pagare per gli acquisti a credito da essa effettuati. Una precisa politica di gestione dei debiti contribuisce in modo determinante a garantire pagamenti puntuali e rapporti commerciali cordiali con fornitori e creditori.

- Ogni settore ha un ciclo commerciale specifico e le aziende devono garantire di mantenere il ciclo dei pagamenti commerciali in linea con il settore. Inoltre, se un'azienda ha un ciclo di debiti commerciali abbreviato, dovrà tenere più liquidità in mano, con conseguenti cicli di conversione del contante commerciale più lunghi e maggiori costi di interesse.

- Un periodo di pagamento commerciale più esteso comporterà che le imprese effettuino pagamenti ai propri fornitori dopo lunghi periodi. Tuttavia, se l'azienda può mantenere un breve periodo di crediti commerciali, allora un tale scenario migliora il ciclo di conversione del contante aziendale e si traduce in un minore fabbisogno di capitale circolante, che alla fine aumenterà i profitti.

- Inoltre, l'importanza dei debiti commerciali è ugualmente rafforzata poiché la maggior parte degli analisti valuta un rapporto di rotazione dei debiti per verificare l'efficienza della gestione del capitale circolante e i pagamenti tempestivi da parte dell'azienda per onorare i propri obblighi nei confronti dei creditori.

- Un elevato rapporto di rotazione dei debiti commerciali mostra che i creditori vengono pagati prontamente dall'impresa e quindi migliora il merito di credito dell'azienda. Tuttavia, un rapporto molto favorevole rispetto alla pratica del settore mostra che l'attività non sta sfruttando appieno le linee di credito consentite dai creditori con conseguente maggiore fabbisogno di liquidità.

Conclusione

Il capitale circolante è la linfa vitale di un'azienda e consente il regolare svolgimento delle operazioni quotidiane dell'azienda. Ogni componente è essenziale e svolge un ruolo indispensabile nel garantire il successo e il buon funzionamento dell'attività.