Cosa sono i rapporti contabili?

I rapporti contabili sono i rapporti che indicano la performance dell'azienda confrontando vari dati diversi dal bilancio, confrontano i risultati / le prestazioni dell'azienda nell'ultimo periodo, indicano la relazione tra due voci contabili in cui le analisi di bilancio vengono effettuate utilizzando la liquidità, coefficienti di solvibilità, attività e redditività.

Esistono 4 tipi principali di rapporti contabili:

- Coefficiente di liquidità

- Rapporto di redditività

- Indice di leva finanziaria

- Rapporti di attività

Parliamo di ciascuno di questi in dettaglio:

Tipi di rapporti contabili con formule

Esistono quattro tipi di rapporti contabili con formule

# 1 - Rapporti di liquidità

Questo primo tipo di formula di rapporto contabile viene utilizzato per accertare la posizione di liquidità della società. Viene utilizzato per determinare la capacità di pagamento dell'azienda nei confronti delle sue passività a breve termine. Un indice di liquidità elevato indica che la posizione di cassa dell'azienda è buona. Il rapporto di liquidità di 2 o più è accettabile.

Rapporto attuale

Il Current Ratio viene utilizzato per confrontare le attività correnti con le passività correnti dell'azienda. Questo rapporto indica se la società può estinguere le proprie passività a breve termine.

Rapporto corrente = Attività correnti / Passività correntiLe attività correnti includono contanti, inventario, crediti commerciali, altre attività correnti, ecc. Le passività correnti includono i debiti commerciali e altre passività correnti.

Esempio

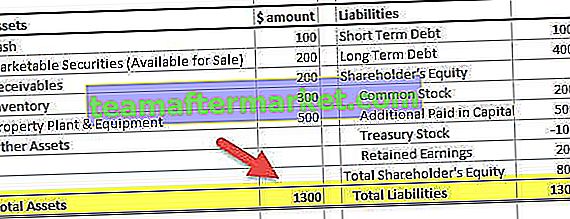

ABC Corp. ha le seguenti attività e passività nel proprio bilancio.

Attività correnti = capitale a breve termine + debitori + azioni + contanti e banca = $ 10.000 + $ 95.000 + $ 50.000 + $ 15.000 = $ 170.000.

Passività correnti = obbligazioni + debiti commerciali + scoperto bancario = $ 50.000 + $ 40.000 + $ 40.000 = $ 130.000

Rapporto attuale = $ 170.000 / $ 130.000 = 1.3

Rapporto rapido

Il rapporto rapido è lo stesso del rapporto attuale, tranne per il fatto che considera solo le attività veloci che sono facili da liquidare. È anche chiamato rapporto di prova dell'acido

Rapporto rapido = Attività rapide / Passività correntiGli asset rapidi escludono l'inventario e le spese prepagate.

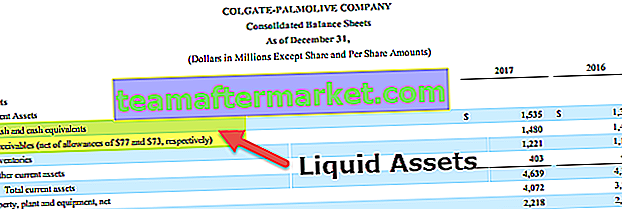

Rapporto di cassa

Il Cash Ratio considera solo quelle attività correnti che sono immediatamente disponibili per la liquidità. Il rapporto di cassa è considerato ideale se è 1 o più.

Rapporto di cassa = (Liquidità + Titoli negoziabili) / Passività correnti# 2 - Rapporti di redditività

Questo tipo di formule di rapporto contabile indica l'efficienza dell'azienda nel generare profitti. Indica la capacità di guadagno dell'impresa in corrispondenza del capitale investito.

Indice di profitto lordo

Indice di profitto lordo confronta l'utile lordo con le vendite nette dell'azienda. Indica il margine guadagnato dall'azienda prima delle sue spese operative. È rappresentato come% delle vendite. Maggiore è il rapporto di profitto lordo, più redditizio è il business.

Indice di profitto lordo = (Utile lordo / Entrate nette da operazioni) X 100Ricavi netti da operazioni = Vendite nette (cioè) Vendite (-) Resi delle vendite

Utile lordo = Vendite nette - Costo della merce venduta

Il costo delle merci vendute include le materie prime, il costo del lavoro e altre spese dirette

Esempio

Zinc Trading Corp. ha un fatturato lordo di $ 100.000, un ritorno sulle vendite di $ 10.000 e il costo dei beni venduti di $ 80.000.

Vendite nette = $ 100.000 - $ 10.000 = $ 90.000

Utile lordo = $ 90.000 - $ 80.000 = $ 10.000

Rapporto di profitto lordo = $ 10.000 / $ 90.000 = 11,11%

Rapporto operativo

Il rapporto operativo esprime il rapporto tra costi operativi e vendite nette. Viene utilizzato per verificare l'efficienza del business e la sua redditività.

Rapporto operativo = ((Costo delle merci vendute + Spese operative) / Ricavi netti operativi) X 100Le spese operative includono le spese amministrative, di vendita e di distribuzione, i costi salariali, ecc.

Rapporto utile netto

Net Profit Ratio mostra la redditività complessiva disponibile per i proprietari in quanto considera sia i proventi che i costi operativi e non operativi. Più alto è il rapporto, maggiori saranno i rendimenti per i proprietari. È un rapporto importante per investitori e finanzieri.

Rapporto utile netto = (Utili netti al netto delle imposte / Entrate nette) X 100Ritorno sul capitale investito (ROCE)

ROCE mostra l'efficienza dell'azienda rispetto alla generazione di profitti rispetto ai fondi investiti nell'attività. Indica se i fondi vengono utilizzati in modo efficiente.

Ritorno sul capitale impiegato = (Profitti prima di interessi e tasse / Capitale investito) X 100Esempio

R&M Inc. aveva un PBIT di $ 10.000, un totale attivo di $ 1.000.000 e passività di $ 600.000

Capitale investito = $ 1.000.000 - $ 600.000 = $ 400.000

Ritorno sul capitale investito = $ 10.000 / $ 400.000 = 2,5%

Utile per azione

Guadagni per azione mostra i guadagni di una società rispetto a un'azione. È utile agli investitori per il processo decisionale in relazione all'acquisto / vendita di azioni in quanto determina il ritorno sull'investimento. Funge anche da indicatore della dichiarazione di dividendi o delle azioni di emissione di bonus. Se l'EPS è alto, il prezzo delle azioni della società sarà alto.

Utile per azione = Utile disponibile per gli azionisti / Media ponderata delle azioni in circolazione# 3 - Rapporti di leva

Questi tipi di rapporti contabili sono noti come coefficienti di solvibilità. Determina la capacità dell'azienda di pagare i propri debiti. Gli investitori sono interessati a questo rapporto in quanto aiuta a sapere quanto è solvibile l'azienda per soddisfare i suoi debiti.

Rapporto debito / capitale

Mostra la relazione tra il totale dei debiti e il totale del patrimonio netto dell'azienda. È utile misurare la leva finanziaria dell'azienda. Un rapporto basso indica che l'azienda è finanziariamente sicura; un rapporto elevato indica che l'attività è a rischio in quanto dipende maggiormente dai debiti per le sue operazioni. È anche noto come rapporto di trasmissione. Il rapporto dovrebbe essere un massimo di 2: 1.

Rapporto debito / capitale = debito totale / patrimonio netto totaleEsempio

INC Corp. ha debiti totali di $ 10.000 e il suo patrimonio netto totale è di $ 7.000.

Rapporto debito / capitale = $ 10.000 / $ 7.000 = 1,4: 1

Rapporto debito

Il rapporto debito / PIL misura le passività rispetto alle attività dell'azienda. Un rapporto elevato indica che la società potrebbe dover affrontare problemi di solvibilità.

Rapporto debito = Totale passività / Totale attivoRapporto proprietario

Mostra la relazione tra il totale attivo e i fondi degli azionisti. Indica la quantità di fondi degli azionisti investiti nelle attività.

Rapporto proprietario = Fondi azionari / Patrimonio totaleTasso di copertura degli interessi

Il rapporto di copertura degli interessi misura la capacità dell'azienda di soddisfare i propri obblighi di pagamento degli interessi. Un rapporto più alto indica che l'azienda guadagna abbastanza per coprire i suoi interessi passivi.

Rapporto di copertura degli interessi = Guadagni prima di interessi e tasse / Interessi passiviEsempio

Duo Inc. ha un EBIT di $ 1.000 e ha emesso obbligazioni per un valore di $ 10.000 al 6%

Interessi passivi = $ 10.000 * 6% = $ 600

Rapporto di copertura degli interessi = EBIT / Spese per interessi = $ 1.000 / $ 600 = 1,7: 1

Quindi l'attuale EBIT può coprire la spesa per interessi per 1,7 volte.

# 4 - Rapporti attività / efficienza

Indice di rotazione del capitale circolante

Stabilisce il rapporto di vendita con il Capitale Circolante Netto. Un rapporto più alto indica che i fondi dell'azienda sono utilizzati in modo efficiente.

Rapporto di rotazione del capitale circolante = Vendite nette / Capitale circolante nettoRapporto di rotazione dell'inventario

Il rapporto di rotazione dell'inventario indica il ritmo con cui le azioni vengono convertite in vendite. È utile per il riordino dell'inventario e per comprendere il ciclo di conversione.

Rapporto rotazione inventario = Costo delle merci vendute / Inventario medioRapporto Asset Turnover

L'indice di rotazione degli asset indica le entrate come% dell'investimento. Un rapporto elevato indica che le risorse dell'azienda sono gestite meglio e produce buoni ricavi.

Rapporto rotazione attività = Entrate / attività netteTasso di turnover dei debitori

L'indice di rotazione dei debitori indica con quanta efficienza il valore delle vendite del credito viene raccolto dai debitori. Mostra la relazione tra vendite di crediti e crediti corrispondenti.

Rapporto di rotazione dei debitori = Vendite di crediti / Debitori mediEsempio

X Corp realizza un fatturato totale di $ 6.000 nell'anno in corso, di cui il 20% in contanti. I debitori all'inizio sono $ 800 e alla fine dell'anno è $ 1.600.

Vendite a credito = 80% delle vendite totali = $ 6.000 * 80% = $ 4.800

Debitori medi = ($ 800 + $ 1.600) / 2 = $ 1.200

Rapporto fatturato debitori = Vendite a credito / Debitori medi = $ 4.800 / $ 1.200 = 4 volte

Conclusione

I rapporti contabili sono utili per analizzare la performance e la posizione finanziaria dell'azienda. Funge da punto di riferimento e viene utilizzato per il confronto tra settori e aziende. Sono più che semplici numeri perché aiutano a capire la stabilità dell'azienda. Aiuta gli investitori in relazione alla valutazione delle azioni. Per l'analisi a livello macro, è possibile utilizzare i rapporti, ma per avere una corretta comprensione del business è necessario eseguire un'analisi approfondita.