Differenza tra prezzo bid e ask delle azioni

Il tasso di offerta si riferisce al tasso più alto al quale il potenziale acquirente del titolo è pronto a pagare per l'acquisto del titolo da lui richiesto, mentre il tasso di richiesta si riferisce al tasso più basso del titolo al quale il potenziale venditore del titolo è pronto per vendere la sicurezza che detiene.

Il prezzo di offerta è la più alta quantità di denaro che un acquirente è disposto a pagare per un particolare prodotto, merce. Viene definito in contrasto con il prezzo di vendita o il prezzo ask, che è l'importo per il quale un venditore è disposto a vendere un titolo.

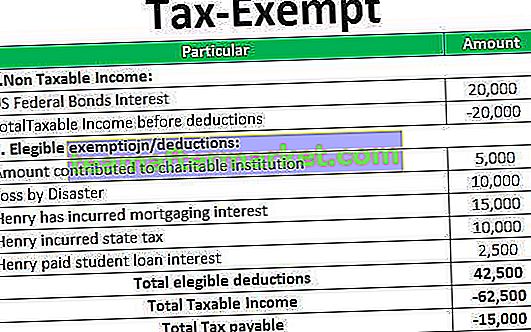

Gli investitori sono tenuti da un ordine di mercato ad acquistare al prezzo Ask corrente e vendere al prezzo Bid corrente. Al contrario, gli ordini limite consentono agli investitori e ai trader di acquistare al prezzo di offerta e di vendere al prezzo di domanda.

L'immagine sotto cita i prezzi Bid e Ask per un'azione Reliance Industries, dove la quantità totale offerta è 698,780 e la quantità totale di vendita è 26,49,459.

Che cos'è lo spread denaro-lettera?

Il prezzo ask è sempre più alto del prezzo bid e la differenza tra loro è chiamata spread. Diversi tipi di mercato utilizzano convenzioni diverse per lo spread. Riflette i costi di transazione e anche la liquidità. Gli spread denaro-lettera aumentano in un mercato volatile o quando la direzione del prezzo è incerta.

Gli spread sono diminuiti nel mercato al dettaglio a causa del crescente utilizzo e della popolarità degli scambi e dei sistemi elettronici. Consente ai piccoli trader di ottenere un prezzo competitivo, che solo i grandi giocatori hanno ottenuto in passato.

Le società per azioni blue chip del Dow Jones Industrial hanno lo spread di offerta Ask di pochi centesimi mentre le azioni a bassa capitalizzazione hanno lo spread di 50 centesimi o più.

Bid vs Ask Price of Stock Infographics

Vediamo la differenza principale tra Bid e Ask Price.

Differenze chiave

- Nel caso di un'azione, se si ritiene che il prezzo aumenti, l'acquirente acquisterà l'azione a un prezzo che ritiene appropriato o equo. Questo prezzo a cui l'acquirente desidera acquistare le azioni è definito come offerta. In futuro, quando i prezzi saliranno, l'acquirente si converte in un venditore. Ora indicherà un prezzo di vendita in cui ritiene che si possa ottenere il massimo profitto. Questo prezzo è denominato prezzo Ask

- Può esserci un caso in cui più acquirenti offrono un importo maggiore. Tuttavia, lo stesso non sarà applicabile in caso di prezzo lettera.

- Ad esempio, l'offerente A è pronto a pagare ₹ 5000 per una merce mentre l'offerente B offre ₹ 5700 per la stessa merce. Entrambi questi offerenti possono incontrare un offerente C, che può offrire un prezzo superiore a questo. Alla fine, vince l'offerente con l'importo più alto. È estremamente vantaggioso per il venditore poiché la pressione è ora sugli acquirenti che si scambiano. Fare offerte è abbastanza comune nel caso di oggetti d'arte e unici o storici. Tale scenario non sarà possibile in caso di prezzo lettera o venditore.

- Il prezzo di offerta è noto come tasso di vendita perché se uno sta vendendo l'azione, otterrà il prezzo di offerta. Se stai acquistando le azioni, otterrai il prezzo richiesto. La differenza tra questi due prezzi va al broker o allo specialista che gestisce la transazione.

- Il prezzo di offerta è solitamente quotato basso ed è anche progettato in modo da ottenere l'esatto risultato desiderato. Poiché il venditore non venderà mai a un prezzo inferiore, il prezzo richiesto sarà sempre più alto. Ad esempio, se il prezzo richiesto di una determinata merce è ₹ 2000 e un acquirente è disposto a pagare ₹ 1500 per lo stesso, quoterà un importo di ₹ 1000. Può sembrare un compromesso, ed entrambe le parti troveranno una via di mezzo e accetteranno un prezzo dove volevano essere dall'inizio.

- Lo spread sarà positivo solo quando il prezzo Ask è maggiore del prezzo Bid. Uno spread più alto indica l'ampia differenza tra i due prezzi. Inoltre rende più difficile generare un profitto perché il prodotto o il titolo verrà sempre acquistato a un prezzo più alto e venduto a un prezzo molto basso.

- Sul lato dell'acquisto, i prezzi sono sempre in ordine decrescente e l'offerta più alta è considerata il miglior prezzo di offerta, mentre sulla vendita, i prezzi secondari sono disposti in ordine crescente e il prezzo della domanda più alto è considerato il migliore chiedere il prezzo. La media della migliore offerta una media del miglior prezzo richiesto è considerata il prezzo ideale del titolo.

Tabella comparativa offerta e domanda

| Base | Prezzo di offerta | Chiedere il prezzo | ||

| Definizione | Il prezzo massimo che l'acquirente è disposto a pagare per un titolo. | Prezzo minimo che il venditore è disposto a ricevere | ||

| Gamma | Questa tariffa è solitamente sempre superiore al prezzo corrente. | Questa tariffa è solitamente inferiore al prezzo corrente. | ||

| Utenti | I venditori utilizzano il tasso di offerta. | Gli acquirenti utilizzano la tariffa Ask | ||

| Valore | È sempre inferiore al prezzo richiesto. | È sempre superiore al tasso di offerta. | ||

| Convenzione | Un'offerta di ₹ 15 x 120 significa che i potenziali acquirenti stanno offrendo a ₹ 15 per un massimo di 120 azioni. | Chiedi di ₹ 19 x 115 significa che ci sono potenziali venditori disposti a vendere a questo prezzo. | ||

| Stato | Queste sono le offerte più alte attualmente e ce ne sono altre online con offerte inferiori. | Questi prezzi sono i più bassi attualmente richiesti e ce ne sono altri in linea con i prezzi Ask più elevati |

Analogie

# 1 Specifiche temporali: entrambe queste tariffe sono specifiche per un particolare momento e continuano a cambiare in tempo reale. Nel caso di un mercato azionario, l'offerta e il tasso di domanda cambiano ogni secondo in base alla domanda e all'offerta correnti. Queste velocità non possono essere costanti.

# 2 Importanza: queste tariffe sono rilevanti solo quando qualcuno vuole comprare o vendere qualcosa. Aiutano a determinare la domanda di sicurezza e il valore delle azioni per un determinato periodo.

# 3 Liquidità: aiuta a determinare la liquidità del titolo

Pensieri finali

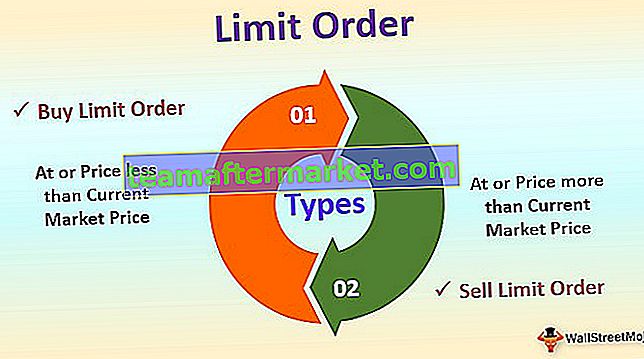

Entrambi questi tassi sono vitali per i trader e, a parte le azioni, vengono utilizzati anche nei servizi forex e nel trading di derivati. La differenza di questi spread aiuta a determinare la liquidità nel mercato. Entrambi i tassi indipendentemente non hanno molto senso e devono essere usati in coordinamento per comprendere meglio l'intero quadro.