Rischi e problemi degli hedge fund per gli investitori

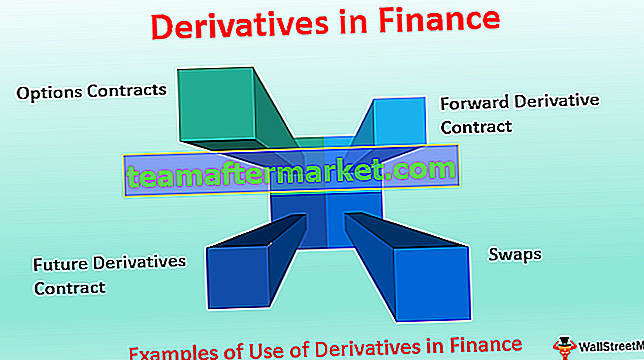

Le ragioni principali per investire in hedge fund sono diversificare i fondi e massimizzare i rendimenti degli investitori, ma rendimenti elevati comportano un costo di rischio più elevato poiché gli hedge fund sono investiti in portafogli rischiosi e derivati che hanno rischio intrinseco e rischio di mercato in esso, che può dare enormi ritorni agli investitori o trasformarli in perdite e l'investitore può incorrere in rendimenti negativi.

Spiegazione

Gli hedge fund sembrano essere una proposta molto redditizia per gli investitori con un appetito ad alto rischio e ad alto rendimento, tuttavia, rappresentano alcune sfide soprattutto per gli investitori che investono milioni e miliardi di dollari. Ci sono alcune questioni inerenti agli hedge fund che sono aumentate in modo significativo anche dopo la crisi finanziaria del 2008.

Gli investitori in hedge fund della maggior parte dei paesi devono essere investitori qualificati che si presume siano consapevoli dei rischi di investimento e che accettino tali rischi a causa dei rendimenti potenzialmente elevati disponibili. I gestori di hedge fund impiegano anche strategie estese di gestione del rischio per proteggere gli investitori in hedge fund, che dovrebbe essere diligente dal momento che il gestore di hedge fund è anche uno dei principali portatori di interesse nel particolare hedge fund. I fondi possono anche nominare un "responsabile del rischio" che valuterà e gestirà i rischi, ma non sarà coinvolto nelle attività di negoziazione del fondo o che impiegherà strategie quali modelli formali di rischio di portafoglio.

# 1 - Normativa e trasparenza

Gli hedge fund sono entità private con requisiti di informativa al pubblico relativamente inferiori. Questo, a sua volta, è percepito come una "mancanza di trasparenza" nell'interesse più ampio della comunità.

- Un'altra percezione comune è che, rispetto a vari altri gestori di investimenti finanziari, i gestori di hedge fund non siano soggetti a supervisione normativa e / o rigidi requisiti di registrazione.

- Tali caratteristiche espongono i fondi ad attività fraudolente, operazioni difettose, mancata corrispondenza nella gestione del fondo in caso di più gestori, ecc.

- C'è una spinta da parte del governo degli Stati Uniti e delle autorità dell'UE a segnalare ulteriori informazioni che migliorano la trasparenza, in particolare dopo eventi come la crisi finanziaria del 2008 e la caduta dell'UE del 2010.

- Inoltre, l'influenza degli investitori istituzionali sta spingendo gli hedge fund a fornire maggiori informazioni sulla metodologia di valutazione, le posizioni e le esposizioni a leva.

# 2 - Rischi di investimento

Gli hedge fund condividono una serie di rischi come altre classi di investimento ampiamente classificate come Rischio di liquidità e Rischio del gestore. La liquidità si riferisce alla velocità con cui la sicurezza può essere convertita in contanti. I fondi generalmente impiegano un periodo di lock-up durante il quale un investitore non può prelevare denaro o uscire dal fondo.

- Ciò può bloccare possibili opportunità di liquidità durante il periodo di lock-up che può variare da 1-3 anni.

- Molti di questi investimenti impiegano tecniche di leva finanziaria che sono la pratica dell'acquisto di attività sulla base di denaro preso in prestito o dell'utilizzo di derivati per ottenere un'esposizione di mercato superiore al capitale degli investitori.

- Ad esempio, se un hedge fund ha $ 1000 per acquistare 1 azione di Apple Inc. ma il gestore del fondo ipotizza che il prezzo delle azioni salga a $ 1200 dopo il lancio della sua ultima versione per iPhone. Sulla base di ciò, può sfruttare la sua posizione per prendere in prestito $ 9.000 dal broker azionario e in totale acquistare 10 azioni per $ 10.000. È una proposta altamente rischiosa poiché non ci sono limiti ai rischi al rialzo o al ribasso. Da un lato, se il prezzo delle azioni tocca $ 1200, il gestore del fondo in totale ottiene un guadagno totale di $ 2000 (1200 * 10 = $ 12000 - Prezzo di acquisto di $ 10.000). Tuttavia, d'altra parte, se il prezzo dell'azione scende a $ 900, il broker darà una richiesta di margine al gestore del fondo e venderà tutte le sue 10 azioni per recuperare il prestito di $ 9000 concesso.Ciò limiterà la perdita per il gestore di hedge fund, per cui non ci sarà alcun guadagno su un calo del 10% del prezzo di mercato delle azioni Apple.

- Un altro enorme rischio per tutti gli investitori in hedge fund è il rischio di perdere l'intero investimento. Il Memorandum (Prospetto) dell'hedge fund afferma generalmente che l'investitore dovrebbe avere l'appetito di perdere l'intero importo dell'investimento in caso di circostanze impreviste senza ritenere responsabile l'hedge fund.

fonte: rbh.com

Inoltre, dai un'occhiata a Come funzionano gli hedge fund?

# 3 - Rischio di concentrazione

- Questo tipo di rischio comporta un'eccessiva focalizzazione su un particolare tipo di strategia o l'investimento in un settore ristretto per aumentare i rendimenti.

- Tali rischi possono essere contrastanti per particolari investitori che si aspettano un'ampia diversificazione dei fondi per aumentare i rendimenti in vari settori.

- Ad esempio, gli investitori in hedge fund potrebbero avere una tecnica difensiva per investire i fondi nel settore FMCG poiché si tratta di un settore che opererà su base continua con un ampio ambito di espansione in base alle mutevoli esigenze dei clienti.

- Tuttavia, se le condizioni macroeconomiche sono dinamiche come le sfide inflazionistiche, gli elevati costi di input, la minore spesa per consumi, a loro volta, stimoleranno una spirale al ribasso per l'intero settore FMCG e ostacoleranno la crescita complessiva.

- Se il gestore di hedge fund ha messo tutte le uova nello stesso paniere, la performance del settore FMCG sarà direttamente proporzionale alla performance del Fondo.

- Al contrario, se i fondi sono stati diversificati in più settori come beni di largo consumo, acciaio, prodotti farmaceutici, banche, ecc., Il calo della performance di un settore può essere neutralizzato dalla performance di un altro settore.

- Ciò dipenderà in gran parte dalle condizioni macroeconomiche della regione in cui vengono effettuati gli investimenti e dal suo potenziale futuro.

Link utili su Hedge Fund

- Elenchi di hedge fund per paese, regione o strategia

- Elenco dei 250 principali fondi hedge (per AUM)

# 4 - Problemi di prestazioni

Dalla crisi finanziaria del 2008, si dice che il fascino del settore degli hedge fund sia svanito un po '. Ciò è dovuto a vari fattori legati alla formazione del tasso di interesse, agli spread del credito, alla volatilità del mercato azionario, all'effetto leva e all'intervento del governo che creano vari ostacoli che riducono le opportunità anche per i gestori di fondi più abili.

Un'area da cui guadagnano gli hedge fund è sfruttare la volatilità e venderli. Secondo il grafico sottostante, l'indice di volatilità è in costante calo dal 2009 ed è difficile vendere la volatilità poiché non ce n'è nessuna da cui trarre vantaggio.

- Questo deterioramento della performance può essere attribuito alla sovrabbondanza di investitori. Gli investitori in hedge fund sono ora diventati molto cauti nel loro approccio e scelgono di preservare il loro capitale anche nelle peggiori condizioni.

- Poiché il numero di hedge fund è aumentato, rendendolo un settore da $ 3 trilioni, più investitori stanno partecipando allo stesso, ma la performance complessiva si è ridotta da quando più gestori di hedge fund sono entrati nel mercato, riducendo l'effetto di molteplici strategie che erano tradizionalmente considerate speculative in natura.

- In questi casi, le capacità di un gestore di fondi possono ritagliarsi una nicchia, battendo varie stime e superando le aspettative del sentiment generale del mercato.

# 5 - Commissioni in aumento e dinamismo del Prime Broker

I gestori di fondi stanno ora cominciando a sentire gli effetti delle normative bancarie che sono state rafforzate dopo la crisi finanziaria del 2008, in particolare le regole di Basilea III.

- Queste regole aggiornate richiedono alle banche di detenere più capitale attraverso un tasso di capitalizzazione che a sua volta blocca il capitale verso i requisiti normativi, i vincoli di leva finanziaria e una maggiore attenzione sulla liquidità che influisce sulla capacità e sull'economia delle banche.

- Ha anche determinato un cambiamento in evoluzione nel modo in cui il broker Prime vede le relazioni con gli hedge fund.

- I primi broker hanno iniziato a richiedere commissioni più elevate ai gestori di hedge fund per la fornitura dei loro servizi, il che a sua volta ha un impatto sulla performance dell'hedge fund e, a sua volta, rendendoli meno redditizi in un business con margini già ridotti.

- Ciò ha indotto i gestori di fondi a valutare come ottenere i propri finanziamenti o, se necessario, ad apportare modifiche radicali alle proprie strategie.

- Ciò ha innervosito gli investitori soprattutto per coloro i cui investimenti si trovano nel periodo di "blocco".

# 6 - Mancata corrispondenza o informazioni incomplete

- È dovere dei gestori del fondo rivelare regolarmente la performance del fondo. Tuttavia, i risultati possono essere fabbricati in modo da corrispondere alle indicazioni del gestore del fondo poiché i documenti di offerta non sono esaminati o approvati dalle autorità statali o federali.

- Un hedge fund può avere una storia operativa o una performance scarsa o nulla e quindi può utilizzare misure ipotetiche della performance che potrebbero non riflettere necessariamente l'effettiva negoziazione effettuata dal gestore o dal consulente.

- Gli investitori in hedge fund dovrebbero esaminare attentamente gli stessi e mettere in discussione eventuali discrepanze.

- Ad esempio, un hedge fund potrebbe avere una struttura fiscale molto complessa che potrebbe esporre possibili scappatoie ma non comprese dall'investitore comune.

- Supponiamo che un gestore di fondi possa investire in P-Notes del mercato azionario indiano ma instradato attraverso un paradiso fiscale. Tuttavia, il gestore potrebbe rivelare di aver effettuato un tale investimento effettuando tutti i pagamenti fiscali fuorviando gli investitori.

- Un hedge fund potrebbe non fornire agli investitori alcuna trasparenza in merito ai propri investimenti sottostanti (inclusi i comparti in una struttura di Fondi di Fondi), cosa che a sua volta sarà difficile da monitorare per gli investitori.

- All'interno di questo, esiste la possibilità di portare a termine le negoziazioni attraverso l'esperienza di trading e l'esperienza di gestori / consulenti di terze parti, la cui identità potrebbe non essere rivelata agli investitori.

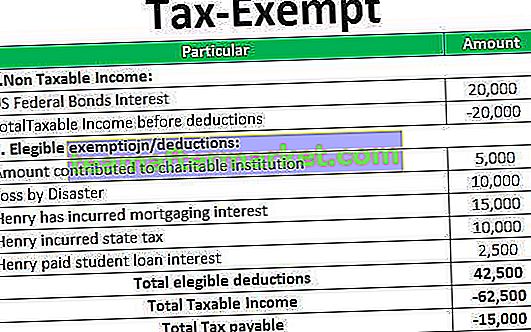

# 7 - Tassazione

- Gli hedge fund sono generalmente tassati come società di persone al fine di evitare casi di "doppia tassazione" e il trasferimento di profitti e perdite agli investitori.

- Questi guadagni, perdite e detrazioni sono assegnati agli investitori per il rispettivo anno fiscale come determinato dal socio accomandatario.

- Ciò è dannoso per gli investitori poiché saranno loro a sopportare le passività fiscali e non l'hedge fund.

- Le dichiarazioni dei redditi del fondo sono generalmente preparate dalla società di revisione che fornisce servizi di audit all'hedge fund.

- Le spese vengono anche trasferite agli investitori a seconda che l'hedge fund sia un "Trader" o un "Investitore" insicurezze durante l'anno. La differenza di trattamento può cambiare ogni anno e le differenze sono:

- Se il fondo è trattato come un trader, gli investitori possono detrarre la loro quota di spese dei fondi,

- Se il fondo è trattato come un investitore, può detrarre la propria quota di spese del fondo solo se tale importo supera il 2% del reddito lordo rettificato dell'investitore.

- Inoltre, gli investitori possono anche richiedere la presentazione delle dichiarazioni dei redditi statali o locali con le dichiarazioni dei redditi federali.

- Lo svantaggio per gli investitori offshore, se non esentasse, è che i loro profitti saranno accreditati al netto di tutte le spese e le passività fiscali.

- Ad esempio, il governo degli Stati Uniti tassa tutti i profitti offshore a tassi molto elevati e impone un addebito per interessi non deducibili sulle imposte dovute su qualsiasi reddito differito una volta che le azioni del fondo sono vendute o distribuite.

- Anche in caso di dividendi, agli investitori offshore viene imposta una "With-holding tax" che generalmente è compresa tra il 25% e il 30% a seconda del paese da cui viene effettuato l'investimento e del trattato fiscale condiviso con tali nazioni.

- Quindi, se per gli investitori locali la responsabilità fiscale fosse nel range del 15%, per offshore tali passività possono salire fino al 35%.

# 8 - Problema dell'abbondanza

Attualmente, il problema più grande affrontato dal settore degli hedge fund è l'esistenza di troppi hedge fund.

- Se un investitore desidera moltiplicare il proprio investimento e generare una tendenza continua di alfa positivo (rendimenti superiori al rendimento corretto per il rischio), l'hedge fund deve essere regolarmente eccezionale.

- Il problema per gli investitori in hedge fund qui è in quale fondo procedere con i loro investimenti.

- La maggior parte dei piccoli hedge fund è attualmente alle prese con l'onere dei costi aggiuntivi imposti insieme alle commissioni di intermediazione Prime. Di conseguenza, affinché un fondo sopravviva, deve avere un aumento ragionevole del proprio patrimonio gestito (AUM) ad almeno $ 500 mm per contrastare i costi crescenti e la propensione al rischio di cui ha bisogno per ottenere grandi rendimenti.

- In tali casi, un fondo avrà bisogno di circa 3 anni per raggiungere il punto di pareggio in cui può guadagnare profitti e violare il suo limite "high water mark" per l'addebito delle commissioni di performance.

Di seguito è riportata una tabella di esempio che spiega lo stesso per ABC Fund Ltd:

| Anno | Attività in gestione ($ MM) | Prestazione | Reddito lordo - Commissioni Mgmt ($ MM) (Assunto @ 1,75%) | Reddito lordo - Performance ($ MM) (Presunto) | Spesa ($ MM) (Presunto) | Redditività ($ MM) (Reddito da performance meno spese) |

| 1 | 50 | 12% | 0.875 | 1.05 | 2.625 | -1.575 |

| 2 | 100 | 12% | 1.750 | 2.10 | 2.625 | -0,525 |

| 3 | 200 | 12% | 3.50 | 4.20 | 3.50 | 0.70 |

| 4 | 500 | 12% | 8.75 | 10.50 | 5.0 | 5.50 |

Dall'esempio sopra, possiamo accertare che all'aumentare delle attività del fondo, aumentano anche le spese. In questo caso, supponiamo che il reddito raddoppi ogni anno e solo allora potrà raggiungere il pareggio una volta entrato nel terzo anno con un patrimonio di $ 200 milioni. È da qui che entrano in gioco le capacità del gestore del fondo e la necessità di garantire che i rendimenti aumentino regolarmente in modo da attrarre la crema degli investitori in un settore degli hedge fund in continua crescita e competitivo.

Altri articoli che potrebbero piacerti -

Original text

- Lavori in hedge fund

- Investment Banking vs Hedge Fund

- Private Equity vs Hedge Fund

- Libri di fondi speculativi <